Vol. 40 (Nº 01) Año 2019. Pág. 24

CÁRDENAS, Greissly 1; SUÁREZ, Edgar 2; ROMERO, Héctor 3; FAJARDO, Eddy 4

Recibido: xx/07/2018 • Aprobado: xx/11/2018 • Publicado 14/01/2019

2. Revisión de la literatura académica

RESUMEN: El presente trabajo ofrece evidencia empírica acerca del impacto de la composición de importaciones en el crecimiento económico en Colombia para el periodo 1994:T1-2016:T4. En este sentido, se lleva a cabo una revisión de la teoría económica y de investigaciones, al igual que un análisis histórico de las series empleadas. Posteriormente, se hice uso de un modelo de vectores autorregresivos (VAR) para determinar el impacto y la causalidad que poseen las importaciones de bienes de capital, de bienes intermedios y materias primas, y de bienes de consumo en el crecimiento económico. Los resultados revelan que la composición de importaciones posee un impacto positivo sobre el PIB en el primer periodo manteniendo efectos variables en el corto y largo plazo, sin embargo, solo las importaciones de bienes de capital tienen un impacto estadísticamente significativo y positivo en el corto plazo |

ABSTRACT: The present work offers empirical evidence on the impact of the composition of imports on Colombia's gross domestic product during the period between 1994:T1 and 2016:T4. To comply with the above, it was necessary to review the economic theory and an exploration of previous research. In addition, the historical analysis of the series used was carried out. Subsequently, it was possible to determine both the impact and causality of imports of capital goods, intermediate goods and raw materials, and of consumer goods in economic growth through using tools such as the autoregressive vector models (VAR). The results revealed that the composition of imports had a positive impact on GDP during the first period, maintaining variable effects in the short and long term, however, only imports of capital goods had a statistically significant and positive impact in the short term. |

El comercio internacional ha generado gran controversia durante varios siglos en el estudio del crecimiento económico. Desde la escuela mercantilista, en el siglo XVI, la acumulación de riqueza se sustentaba en el excedente de las exportaciones sobre las importaciones manteniendo en términos favorables la balanza comercial (Gómez y Ramírez, 2017). Con la teoría de la ventaja comparativa de David Ricardo (1959) se genera una nueva percepción acerca del comercio externo, donde los países deben especializarse en aquello que les resulta más fácil producir, e importar aquellos bienes que les presentan un mayor costo de oportunidad. No obstante, a principios del siglo XX, con la Teoría general del empleo, el interés y el dinero de Keynes (1936) las importaciones son observadas como un elemento que deduce al PIB, mientras las exportaciones lo incrementan.

De acuerdo con lo anterior, la academia ha concentrado sus estudios en el impacto de las exportaciones en el PIB, dejando a un lado la importancia que poseen las compras externas en el incremento de la producción nacional, donde autores como Thirwall (1979) señalan que, para lograr un incremento en la demanda agregada sin afectar el desarrollo de los países, las exportaciones deben aumentar y la elasticidad-ingreso de la demanda de importaciones mermarse, regulando de este modo la balanza comercial y manteniendo un flujo de divisas constante. No obstante, en los últimos años algunos académicos han analizado el comportamiento de las importaciones como un factor clave para el crecimiento de las economías, donde autores como Lee (1995) y Uğur (2008) han demostrado que la introducción de bienes de capital y tecnologías extranjeras incentivan el desarrollo de los países, especialmente para los que se encuentran en vía de desarrollo. Sin embargo, los estudios realizados sobre el impacto de las importaciones en el crecimiento económico siguen siendo escasos.

De este modo, Colombia, un país que históricamente ha presentado valores deficitarios en la balanza comercial y donde las importaciones han tenido un relevante crecimiento desde la apertura económica, figura como un escenario ideal para el análisis del impacto de la composición de las importaciones en el crecimiento de la producción nacional. En base a lo anterior, el presente trabajo prevé ofrecer evidencia empírica acerca del impacto de los diferentes tipos de importaciones, como los bienes de capital, consumo y materias primas en el crecimiento económico de Colombia desde 1994 T1 hasta el 2016 T4. Este periodo es de particular importancia, debido a que en la década de los noventa ante el agotamiento del modelo de Industrialización por Sustitución de Importaciones (ISI) y la necesidad de estructurar la economía del país, se buscó promover nexos entre la producción nacional y el comercio exterior por medio de la apertura económica, donde las importaciones crecieron significativamente hasta la presente fecha.

Es así, como este estudio adquiere gran relevancia en el campo académico nacional y sirve de base para la creación de políticas comerciales que incentiven el crecimiento económico y puedan ser replicadas hacia otras economías de la región con características similares. Para la elaboración de este análisis, se hará uso de modelos de vectores autorregresivos (VAR), la causalidad de Granger y la función impulso respuesta, con la cual se podrá estimar la relación causal y el impacto entre la composición de las importaciones y la producción nacional, sustentando empíricamente las teorías económicas estudiadas. En este sentido el presente trabajo se subdivide de la siguiente forma: En la sección II, se presenta la revisión de la literatura académica, En la sección III se establece el marco teórico, donde se discuten las diferentes teorías referentes al impacto de las importaciones en el crecimiento económico. En la sección IV se expone la metodología que se llevará a cabo para el análisis empírico del presente trabajo. Posteriormente, en la sección V se expone el análisis de resultados, en el cual, se desarrolla un análisis histórico de las variables estudiadas y las respuestas al modelo implementado. Finalmente, en la sección VI se plantean las conclusiones y recomendaciones pertinentes.

En el estudio realizado por Uğur (2008) se analiza la relación causal entre el crecimiento económico y los diferentes tipos de importaciones para el caso de Turquía entre el periodo 1994:1 al 2005:4. Para ello se hace uso de modelos vectoriales autorregresivos (VAR) y de funciones impulso-respuesta donde en un principio se relacionan las variables PIB, exportaciones e importaciones reales, y posteriormente se incluyen los diferentes tipos de importaciones (de bienes de capital, consumo, materias primas y otras), finalmente se empleó la prueba de causalidad de Granger para determinar la relación causal entre las variables. De este modo se logra observar que las importaciones reales no presentan un efecto significativo en el crecimiento económico de Turquía, no obstante, las importaciones de bienes de capital si poseen impactos positivos en el PIB en un corto plazo, presentando una relación bidireccional.

De manera semejante, Awokuse (2006) examina la relación causal entre las exportaciones, las importaciones y el crecimiento económico para las economías europeas en transición (República Checa, Bulgaria y Polonia). Los datos se tomaron de manera trimestral, para Bulgaria desde 1994:T1 hasta 2004:T3, para República Checa desde 1993:T1 hasta 2002:T4 y, por último, para Polonia desde 1995:T1 hasta 2004:T2. Los cuales fueron analizados a través de un modelo de corrección de errores vectoriales (VECM) y la causalidad de Granger, donde se estudiaron variables como el PIB real, las importaciones reales, las exportaciones reales, la formación bruta de capital fijo y la fuerza de trabajo. Los resultados arrojaron una relación causal bidireccional entre las exportaciones y el PIB para el caso de Bulgaria, sin embargo, en lo referente a República Checa y Polonia se pudo observar una relación unidireccional de las importaciones reales hacia el PIB, lo cual permite concluir que las importaciones desempeñan un papel de igual relevancia al de las exportaciones para estas economías en transición.

En la zona monetaria de África Occidental, Arawomo (2015) examinó la relación existente entre las importaciones de bienes de capital y el crecimiento económico para el periodo de 1970 al 2012, debido a que la mayoría de estos países han presentado un patrón de crecimiento económico inestable. La metodología consistió en un modelo de datos panel de retrasos distribuidos autorregresivos (ARDL) para examinar la cointegración de las variables: crecimiento económico, importaciones de bienes de capital, inversión nacional, calidad del trabajo, salud de la población, producto del crudo, déficit presupuestal, inestabilidad política, sistema financiero deficiente y tasa de inflación. Los resultados arrojaron que las importaciones de bienes de capital tienen un efecto positivo sobre el crecimiento económico en el corto y en el largo plazo.

Por otra parte, Kanewar (2007) examina el efecto que producen los factores externos en el crecimiento económico de un país que se encuentra en vía de desarrollo, como es el caso de las Islas Fiyi para el periodo de 1980 a 2015. Para evaluar este comportamiento se hizo uso de un modelo autorregresivo con retardos distribuidos (ARDL) y un modelo de corrección de errores de vectores (VECM), donde se analizan las variables PIB, importaciones, remesas e inversión extranjera directa (IED). Los resultados muestran que las importaciones impactan negativamente el crecimiento económico en el largo plazo, sobre todo por la alta importación de bienes de consumo, por el contrario, tanto las remesas como la IED impactan positivamente al PIB en el largo plazo. Ahora bien, en el corto plazo, las remesas, la IED y las importaciones ayudan al crecimiento económico. De esta manera, el autor concluye que el gobierno de las Islas Fiyi debe implementar políticas que promuevan las remesas, la IED, la importación y buen uso de los bienes de capital y, a su vez, tratar de disminuir las importaciones de los bienes de consumo.

Para el caso de América Latina, De la Cruz y Núñez (2006) desarrollan un estudio sobre los efectos entre el crecimiento económico, la inversión extranjera directa, las exportaciones y las importaciones en el largo plazo para el caso mexicano desde 1950:1 hasta 2003:4. Para ello se realizaron modelos de cointegración y análisis de causalidad entre las variables, a su vez, se elaboraron pruebas de constancia en el rango de cointegración para observar si los nexos económicos encontrados permanecen estables en el periodo analizado. De esta manera, se concluye que existe una relación causal de la inversión extranjera directa hacia las demás variables, y que las importaciones se ven causadas por las variaciones en el crecimiento económico de manera unidireccional; por último, se logró demostrar que en el largo plazo el comportamiento de las series estudiadas permanece constante.

En relación con los estudios realizados para los países sudamericanos, Awokuse (2008) investiga la relación causal entre el comercio y el crecimiento económico para Argentina 1993:T1-2002:T4, Colombia 1994:T1-2002:T4 y Perú 1990:T1-2002:T4, haciendo uso de la prueba de causalidad de Granger, modelos VAR, corrección de errores de vectores (VECM) y funciones de impulso respuesta. Con lo cual, se encontró que Argentina posee una relación bidireccional entre las importaciones y el PIB a corto plazo, mientras que las exportaciones no presentaron ningún impacto significativo; por su parte, Colombia tiene una relación causal a largo plazo de las importaciones y exportaciones hacia el PIB, no obstante, en el corto plazo sólo resultaron significativas las importaciones; finalmente, Perú presenta una relación persistente y positiva de las exportaciones e importaciones al PIB, logrando concluir que las importaciones parecen ser un “motor de crecimiento” para estos países latinoamericanos.

Es posible resaltar, como para la mayoría de países Latinoamericanos las importaciones representan un factor determinante para el crecimiento del PIB, llegando a presentar un mayor dinamismo en contraste con las exportaciones, como se puede observar para los países de Colombia, Perú y Argentina en los estudios anteriormente reseñados. De manera más específica, en Colombia, Clavijo (1991) analiza las interrelaciones entre el crecimiento, la productividad y el sector externo para el periodo de 1951 a 1989, haciendo uso de estimaciones econométricas sobre los determinantes del crecimiento y la productividad, y de un modelo de crecimiento tipo Harrod-Domar. En primer lugar, se realizó una estimación sobre el crecimiento anual del PIB real, donde las variables independientes fueron la inversión, el trabajo, las exportaciones, las importaciones y la calidad de las inversiones, no obstante, las únicas variables significativas fueron las tres últimas. En segundo lugar, se realizó un modelo lineal donde la productividad tomó tres formas: laboral, multifactorial y la relación incremental capital/producto, en este modelo las regresoras fueron el PIB per cápita, la relación capital/trabajo (K/N), la tasa de cambio real (TCR) y el índice de liberación de las importaciones, encontrando un efecto negativo para K/N y positivo para la TCR y las restricciones paraarancelarias. Finalmente, en el modelo de Harrod-Domar se analizaron tres escenarios que abordaban diferentes situaciones en la cuenta corriente, concluyendo que, en presencia de superávits cambiarios generados por un bajo ritmo de las importaciones, manteniendo constante la productividad, la tasa de crecimiento se desacelerará en un mediano plazo.

Por otro lado, Gómez y Salazar (2014) indagan sobre el comportamiento y las determinantes de las importaciones a largo plazo para los departamentos de la región pacífica colombiana en el periodo de 1960 al 2012. Su metodología consistió en la utilización del modelo de sustitutos imperfectos de Khan (1975) para analizar el impacto del PIB real, el tipo de cambio real y la apertura económica (como variable dummy) sobre las importaciones; mediante el cual se pudo apreciar que existe un efecto significativo del crecimiento económico en las compras externas de cada departamento, del mismo modo, se observó que a partir de las importaciones de capital se están construyendo bases de una industrialización en la región, permitiendo de este modo un mayor desarrollo económico.

Desde otra perspectiva, Gómez y Ramírez (2017) demuestran de manera empírica si las importaciones fomentan el crecimiento económico o viceversa, para el departamento del Cauca (Colombia) entre los años 1960 y 2013, mediante el uso de un modelo VAR estructural con funciones impulso respuesta donde se analizaron las importaciones totales, el tipo de cambio real, el PIB per cápita real del departamento y nacional, y las innovaciones como restricción al modelo. Se concluyó que existe una relación causal del PIB per cápita departamental hacia las importaciones, y no en sentido contrario, dependiendo las últimas de hasta dos rezagos del primero. De acuerdo con los estudios realizados en Colombia tanto en la región pacífica, como en el departamento del Cauca, los resultados reflejan que el PIB incentiva el crecimiento de las importaciones, y de igual manera, estas últimas tienen un impacto significativo en el desarrollo económico de la región.

El efecto del comercio internacional sobre las economías ha generado un gran debate entre los académicos, donde los estudios han presentado un mayor sesgo hacia el campo de las exportaciones y su impacto en el crecimiento del PIB. No obstante, en las últimas décadas, algunos autores han realizado significativas investigaciones acerca de la relevancia que poseen las importaciones sobre el incremento del ingreso nacional, por medio de modelos endógenos. Por ejemplo, Rivera y Romer (1990) analizan cómo la integración de los países puede causar un aumento permanente en la tasa de crecimiento de la economía, donde la integración consta del flujo de bienes e ideas entre las dos naciones. Para ello, los autores hacen uso del supuesto de que los países poseen dotaciones similares de los factores productivos y que la producción de bienes de consumo y los de bienes de capital usan la misma función:

Por tanto, mientras aumenta la proporción de bienes importados de capital aumentaran los ingresos, no obstante este crecimiento es decreciente, puesto que a medida que se van incrementando las importaciones, el stock de capital aumenta, disminuyendo a Z, y por lo tanto generando que el capital y los ingresos aumenten monótonamente hasta el estado estacionario a un rendimiento decreciente, logrando de este modo, la convergencia entre los países (Lee, 1995). De manera empírica Lee (1995) demostró la relación entre las importaciones de bienes de capital y el crecimiento económico, valorando 89 países durante el periodo de 1960 a 1985. Para ello el autor hace uso de distintos modelos de regresión múltiple, en primera instancia relaciona el crecimiento del ingreso per cápita respecto a la proporción entre bienes de capital importados y nacionales, junto con otras variables relevantes como el PIB real inicial, la tasa de matrícula en la escuela secundaria, la participación de la inversión en el PIB y la tasa media anual del crecimiento de la población. Seguidamente realizó otros modelos donde se incluyen variables instrumentales, el total de las importaciones, y otras medidas de relativa importancia. Finalmente logró concluir que los países en vía de desarrollo optimizan su beneficio al hacer uso de bienes de capital importados en contraste a los bienes de capital nacionales.

En esta misma línea de pensamiento, Helpman (2004) explica teóricamente como el comercio internacional puede influir en el crecimiento de las economías por medio del aprendizaje y la inversión en I&D. En base a esto, el autor propone dos escenarios en los que es posible observar los efectos positivos del comercio exterior; para ello Helpman (2004) ejemplifica un país que produce dos productos, para los cuales no es posible aumentar los factores de producción de los que dispone, de tal modo que la única fuente de crecimiento es por medio de la productividad. En el primer escenario, el país no comercia con el mundo exterior, por tal motivo, la productividad total de los factores (PTF) va a depender únicamente del nivel de producción y del ritmo de aprendizaje, en este caso, si los bienes son sustituibles, el país se enfocará en el producto que en su etapa inicial tuvo un mayor acervo de conocimiento.

Por lo contrario, en el segundo escenario, el país puede comerciar con el exterior, en este caso, la tasa de crecimiento dependerá de si el comercio permite o no el aprendizaje transfronterizo. En un primer lugar, el autor considera que el aprendizaje tiene un alcance internacional, donde tanto las empresas nacionales como internacionales pueden disponer de manera inmediata de los conocimientos. En este punto, pueden tener diferentes resultados, por un lado, el país puede especializarse en una industria con bajo potencial de crecimiento, llevándolo a tener un menor nivel de producción en el largo plazo; o puede especializarse en una industria con un alto potencial, generando economías de gran escala en el futuro.

La metodología utilizada en el presente trabajo parte del análisis descriptivo de la serie temporal trimestral del PIB, la importación de bienes de consumo, la importación de bienes intermedios y materias primas, y la importación de bienes de capital, todas deflactadas por el índice de precios al consumidor (IPC) para el periodo 1994 T1 al 2016 T4. La metodología consiste en el uso de modelos de vectores autoregresivos (VAR), funciones impulso respuesta y la prueba de causalidad de Granger, para observar el impacto y la relación de causalidad de las variables en el PIB (Tarazona, Cuadra, Romero y Fajardo, 2018). Los datos fueron obtenidos por el Banco de la Republica y, el software empleado para el análisis econométrico de las variables es el estadístico R (3.4.3), el cual, gracias a su gran variedad de bibliotecas y técnicas gráficas, permite el análisis adecuado de las series de tiempo y de una estimación precisa de los modelos dinámicos.

No obstante, debido a la ausencia de una serie de tiempo completa del PIB para el periodo de estudio, fue necesario realizar un empalme entre el PIB base 1994 y el PIB base 2005, para lo cual se hizo uso del método de interpolación propuesto por el Departamento Administrativo Nacional de Estadística (DANE, 2013). Este procedimiento consiste en mantener inalterados los valores de los años bases, y por medio de la diferencia de niveles se calcula el promedio geométrico, con el cual se procede a calcular los valores nominales para los años entre 1994 y 2000, asumiendo que los cambios se han generado sucesivamente desde el comienzo de la base anterior.

Desde 1994 hasta 1997 el crecimiento del PIB estuvo inducido por la Reforma Constitucional de 1991 bajo el gobierno de Cesar Gaviria, el cual presentó un riguroso cambio en el marco regulatorio concentrándose en la apertura comercial como garante del crecimiento económico, permitiendo un mayor acceso a los capitales internacionales a través de la eliminación de las barreras para-arancelarias. Igualmente, se realizaron importantes cambios en el sistema bancario, donde se privatizó gran parte de la banca estatal, se permitió la entrada de bancos extranjeros y se recapitalizaron algunos bancos nacionales (Torres, 2011). Por otro lado, el hallazgo del yacimiento de petróleo Cusiana atrajo gran cantidad de capitales al país y sirvió de soporte para el endeudamiento externo.

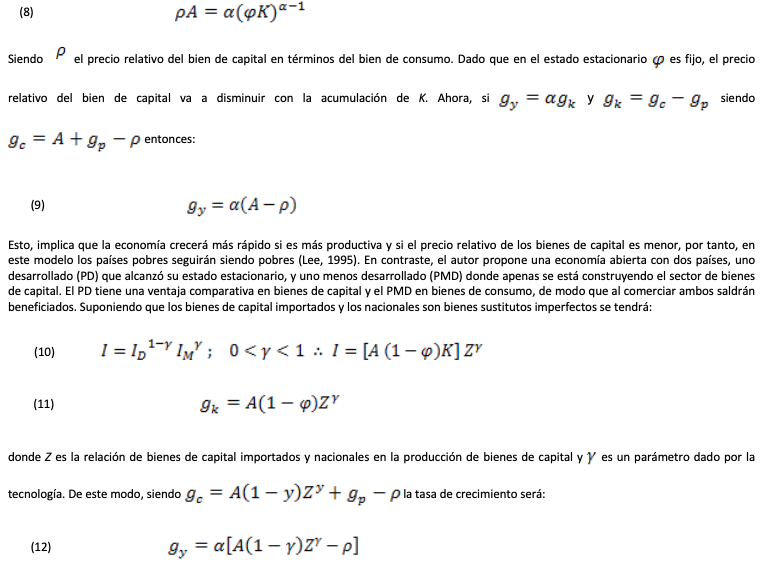

Gráfico 1

Producto Interno Bruto para Colombia 1994-2016

(miles de millones de pesos)

Fuente: Banco de la Republica (2018)

Sin embargo, durante todo este periodo hubo un significativo aumento en la cartera vencida concentrada en capitales extranjeros y, un incremento en la cartera hipotecaria, generando una burbuja inmobiliaria (Asociación Nacional de Instituciones Financieras, ANIF, 2015). Por otro lado, el gasto publico colombiano venia en aumento debido a las nuevas obligaciones adquiridas por la Constitución de 1991, junto a un fuerte incremento en el gasto privado que venía financiado por capitales extranjeros, lo cual provocó una alta vulnerabilidad al sector externo. Es así como en 1997 debido a la crisis asiática, la economía colombiana presenció una desaceleración del crecimiento económico llegando en 1999 a una contracción del 5,2% (ANIF, 2015), ilustrado en el grafico 1, presentando una fuerte salida de capitales y la dificultad para responder a los créditos adquiridos.

Los años posteriores reflejaron una aceleración en la economía sustentado en la locomotora minero energética, pese a esto, comenzó a estancarse entre el 2013 y el 2014 debido a la incertidumbre jurídica y a la poca infraestructura minero-energética (ANIF, 2015), acentuándose en el 2015 con la caída de los precios del petróleo, lo cual se tradujo en una reducción del PIB por motivo de la reducción de las rentas petroleras y de las exportaciones de los commodities (Botero, López, Posada, Ballesteros y García, 2015), a pesar de ello, el buen desempeño del sector de la construcción registro significativas expansiones, las cuales compensaron un poco la caída del PIB.

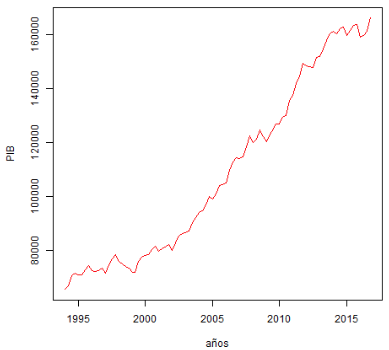

Por otro lado, el comercio exterior se ha encontrado más susceptible a las crisis económicas y las variaciones de PIB. Como se puede observar en el grafico 2, las importaciones y exportaciones presentaron un deterioro sustancial en los periodos de 1998-1999, 2008-2009 y 2014-2016 que coinciden con las crisis internacionales analizadas anteriormente. Tras la apertura económica efectuada en 1991, las importaciones marcaron un mayor crecimiento en comparación a las exportaciones, dada la eliminación de las barreras arancelarias y administrativas impuestas en el modelo de Industrialización por Sustitución de Importaciones. Por otro lado, gracias a la revaluación de la moneda se incentivaron cada vez más las importaciones de bienes y servicios, mientras las exportaciones tuvieron el efecto contrario, profundizando en un déficit en la balanza comercial a mediados de 1997.

Sin embargo, en la crisis económica de 1998 debido a la abundante salida de capitales extranjeros se generó una devaluación de la moneda, trayendo a valores positivos la balanza comercial en el año 2000, donde la profunda devaluación permitió el auge de las exportaciones dada la expansión del comercio internacional (Kalmanovitz, 2010). Esta expansión estuvo sustentada en el aparente consumo de Estados Unidos, el cual estaba basado en los créditos subprime, donde los países asiáticos, especialmente China e India fueron quienes proveyeron este desenfrenado consumo, siendo posible gracias a las importaciones de materias primas y alimentos provenientes de América Latina. Como se puede observar en el grafico 2 son las exportaciones las que presentaron una recuperación más rápida después de la crisis.

Gráfico 2

Exportaciones e Importaciones totales para Colombia 1994-2016

(millones de dólares)

Nota:(a) Importaciones totales (IMP), (b) Exportaciones totales (EXP).

Fuente: Banco de la Republica (2018).

No obstante, con la caída de los precios internacionales de las materias primas en la crisis del 2008, y el desplome de las grandes economías como Estados Unidos, Europa, Japón y el este de Asía cayeron las exportaciones, donde para el 2007 el 47% de las mismas estaban sustentadas en la producción minero-energética produciendo una fuerte reducción en los ingresos del Estado y con ello en el gasto público (Kalmanovitz, 2010).

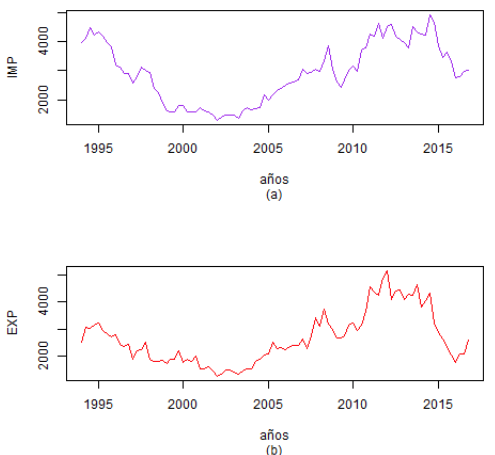

Del mismo modo, debido a la desaceleración económica sufrida por los socios comerciales del país, cayeron las importaciones, especialmente de bienes electrónicos, vehículos y sus partes, y el grupo fundición, hierro y acero, es decir, en su mayoría bienes de capital, bienes intermedios y materia primas. Como se ilustra en el grafico 3, las importaciones de bienes de capital y de bienes intermedios y materias primas representaron el mayor descenso, siendo este del 11% y 17% respectivamente para el año 2009, mientras que las importaciones de bienes de consumo solo disminuyeron en un 6%. Posteriormente, gracias al restablecimiento de los precios del petróleo se generó un impulso en el sector minero-energético estimulando nuevamente las exportaciones, las cuales volvieron a desacelerarse para el 2015 con la caída de los precios del petróleo.

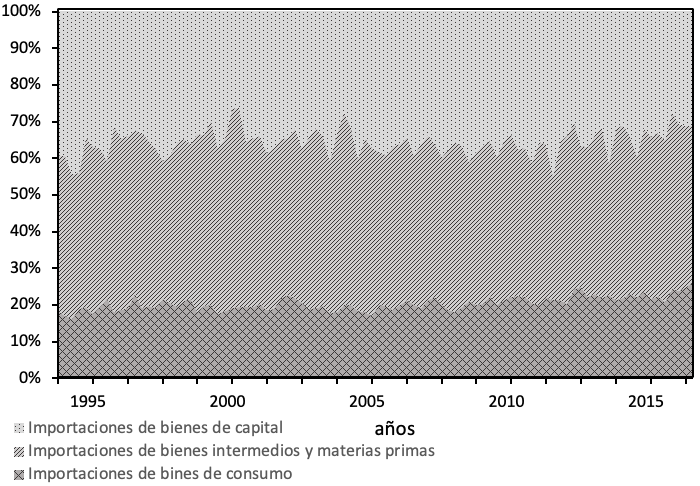

Gráfico 3

Composición de Importaciones para Colombia 1994-2016

(millones de dólares)

Nota: (a) Importaciones de bienes de consumo (Imp_c),

(b) Importaciones de bienes intermedios y materias primas (Imp_im),

(c) Importaciones de bienes de capital (Imp_k).

Fuente: Banco de la República (2018).

Esta crisis representa lo que Kalmatovitz (2010) menciona como la “maldición de los recursos naturales”, donde las altas rentas de la minería revalúan la moneda desplazando otras exportaciones, no obstante, cuando caen los precios se prevé una fuerte contracción de los ingresos y del gasto público propiciando inestabilidad política. Del mismo modo, debido a la violenta devaluación de la moneda y a la alta incertidumbre en el panorama económico, las importaciones se redujeron sustancialmente especialmente en los bienes de consumo, las cuales presentaron una reducción del 24% en el 2015, mientras que las importaciones de bienes de capital y de bienes intermedios y materias primas fueron de 5% y 17% respectivamente.

Para el periodo de muestra, el promedio de las importaciones de bienes de consumo registran el menor valor, siendo este de 603,60 millones de dólares, el de las importaciones de bienes intermedios y materias primas es de 1.270,60 representando el mayor número de importaciones, mientras que el de bienes de capital es de 1.047,10 millones de dólares, con una desviación de 233,55; 419,73 y 409,11 respectivamente, donde los valores mínimos calculados fueron de 264,40; 564,10 y 418,80 millones de dólares, encontrados entre el 2000 y el 2003 cuando se registró la mayor caída de las importaciones frente a las exportaciones, en tanto que los valores máximos fueron de 1.134,80; 2.117,50 y 1.975 millones de dólares respectivamente, presentados en el 2014:T3 para las importaciones de bienes de consumo y de bienes intermedios y materia primas, mientras que para las importaciones de bienes de capital fue para 1994:T3. Por otro lado, la composición de importaciones en general presenta una asimetría positiva o a la derecha, y una distribución platicurtica, es decir, no hay una alta concentración de los datos sobre la media.

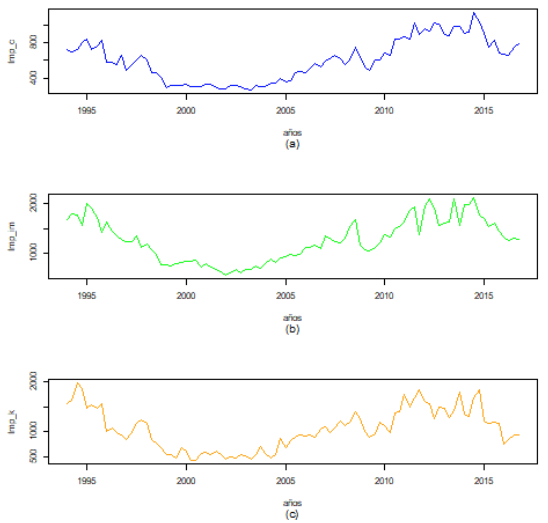

Gráfico 4

Participación de la composición

de importaciones 1994-2016

Fuente: Banco de la República (2018).

De acuerdo con la participación de la composición de importaciones en las importaciones totales, el que registra la menor participación son las importaciones de los bienes de consumo, no obstante, como se observa en el grafico 4, han ido aumentando a lo largo del periodo de estudio, donde para 1994 la partición era del 18% y para el 2016 fue del 26%. Así mismo, las importaciones de bienes intermedios y materias primas han sido las que han marcado una mayor participación en la economía, aunque la diferencia entre 1994 y el 2016 sea solo del 1%, siendo el primero 42% y el segundo 43%, ha alcanzado sus picos más altos en el 2000 con un aporte del 55%. Finalmente, las importaciones de bienes de capital han decrecido en el periodo analizado, pasando de una participación del 39% en 1994 a 31% en 2016.

Para la correcta identificación y estimación del modelo VAR se requiere que las variables analizadas sean estacionarias en el tiempo, por lo cual, es necesario realizar algunas transformaciones, haciendo uso del logaritmo de las series y de la primera diferencia de las mismas con el fin de encontrar la mejor trasformación. Para ello, se aplica la prueba de raíz unitaria de Dickey-Fuller Aumentada y la prueba de Kwiatkowski, Phillips, Smichdt y Shin (KPSS), las cuales ayudan a determinar la estacionariedad de las series.

Tabla 1

Test Dickey-Fuller Aumentado

Valor crítico |

|||||

Variable |

Término determinístico |

Valor de la prueba |

1% |

5% |

10% |

PIB |

Constante |

1,08 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-2,2 |

-4,04 |

-3,45 |

-3,15 |

|

log(PIB) |

Constante |

0,19 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-2,09 |

-4,04 |

-3,45 |

-3,15 |

|

∆log(PIB) |

Constante |

-7,83 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-7,79 |

-4,04 |

-3,45 |

-3,15 |

|

Imp_c |

Constante |

-1,13 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-1,95 |

-4,04 |

-3,45 |

-3,15 |

|

log(Imp_c) |

Constante |

-1,03 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-1,9 |

-4,04 |

-3,45 |

-3,15 |

|

∆log(Imp_c) |

Constante |

-7,67 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-7,77 |

-4,04 |

-3,45 |

-3,15 |

|

Imp_im |

Constante |

-1,69 |

-3,51 |

-2,89 |

-2,58 |

|

Constante y tendencia |

-2,24 |

-4,04 |

-3,45 |

-3,15 |

log(Imp_im) |

Constante |

-1,54 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-2,12 |

-4,04 |

-3,45 |

-3,15 |

|

∆log(Imp_im) |

Constante |

-7,53 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-7,59 |

-4,04 |

-3,45 |

-3,15 |

|

Imp_k |

Constante |

-1,69 |

-3,51 |

-2,89 |

-2,58 |

|

Constante y tendencia |

-2,24 |

-4,04 |

-3,45 |

-3,15 |

log(Imp_k) |

Constante |

-1,81 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-2,34 |

-4,04 |

-3,45 |

-3,15 |

|

∆log(Imp_k) |

Constante |

-9,68 |

-3,51 |

-2,89 |

-2,58 |

Constante y tendencia |

-9,72 |

-4,04 |

-3,45 |

-3,15 |

|

Nota: La hipótesis nula es que existe raíz unitaria, y la hipótesis alternativa es que la serie es estacionaria.

Como se puede observar en la tabla 1 la mejor transformación es la de logaritmo con primera diferencia para todas las series analizadas. Se rechaza la hipótesis nula de la presencia de raíz unitaria. De igual manera, se valida que las series en logaritmo con primera diferencia son estacionarias, puesto que para la prueba de KPSS el p-valor 0,10 es mayor al nivel de significancia del 5%, aceptando la hipótesis nula de estacionariedad.

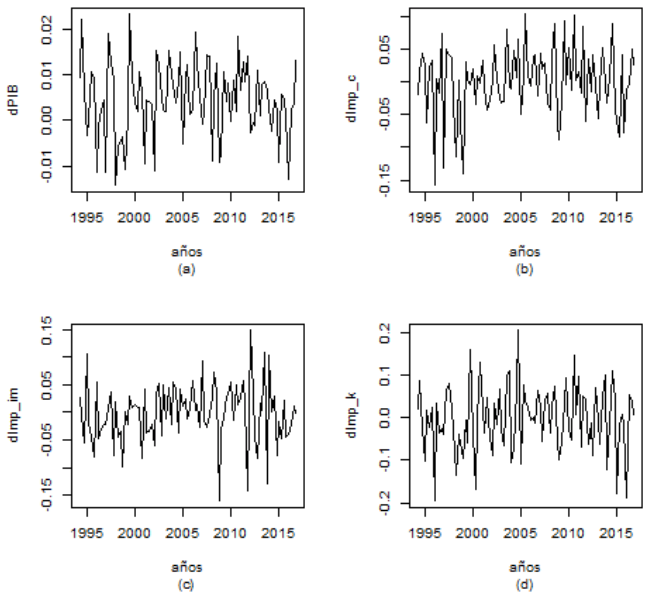

Gráfico 5

Serie del PIB y de la composición de importaciones

transformadas con logaritmo y primeras diferencias

(a) Logaritmo y primera diferencia de las importaciones de bienes de consumo,

(b) Logaritmo y primera diferencia de las Importaciones de bienes intermedios y materias primas

(c) Logaritmo y primera diferencia de las Importaciones de bienes de capital.

Como se ilustra en el gráfico 5 las series al ser transformadas pierden su tendencia en el periodo de estudio, reflejando un comportamiento estacionario en comparación con los gráficos 1 y 2 analizados anteriormente.

Después de transformar las series en estacionarias, se procede a identificar el número óptimo de rezagos necesarios para explicar el comportamiento de las variables en el modelo VAR. Para ello se hace uso de los criterios de información Akaike (AIC), Hanna-Quin (HQ), Schwarz (SC) y el Error de predicción final (FPE), donde se escoge el número de rezagos en los cuales estos criterios de información arrojen el menor valor posible antes de un incremento en los mismos. De acuerdo con el criterio AIC, se obtienen tres rezagos como el número de retardos óptimo para la especificación del modelo, mientras que los criterios HQ, SC y FPE arrojan dos, uno y tres respectivamente, eligiendo así, tres como el número de rezagos óptimo para la correcta especificación del modelo.

Una vez obtenidos el número de rezagos óptimos, se procede a realizar el modelo VAR, para lo cual es necesario graficar las variables observadas y las estimadas con el fin de analizar si el comportamiento de las últimas se ajusta a las primeras, igualmente, se observan los correlogramas de los residuos y las pruebas de correlación de Portmanteau, de normalidad, de homocedasticidad, de estabilidad y la de Johansen; con el fin de determinar si el modelo cumple todos los supuestos.

Para cada una de las variables estimadas, el modelo se ajusta a la variable observada. De igual forma, se observa que los correlogramas simples y parciales de los residuos, no exceden los límites de confianza omitiendo la presencia de autocorrelación de la variable en el modelo estimado. Por otro lado, para determinar si el modelo cumple con el supuesto de normalidad, se lleva a cabo la prueba de normalidad de los errores. Se aprecia que tanto el Jarque-Bera y la curtosis presentan una distribución normal de los residuos a un nivel de significancia del 5%, por el lado de la simetría, la prueba arroja que los residuos no son simétricos a un nivel de significancia del 5%. Seguidamente, se hace uso de la prueba ARCH para establecer si los residuos son homecedasticos, es decir, si poseen una varianza constante, la cual arroja un valor-p de 0,25. Con respecto a la estabilidad del modelo, se realiza la prueba de OLS-CUSUM, la no presenta un cambio estructural en la muestra analizada, puesto que las series no exceden los límites de confianza, aceptando la hipótesis nula de la estabilidad del modelo. Finalmente, se elabora el test de Johansen con el fin de determinar si las series empleadas en el modelo se encuentran cointegradas, donde la hipótesis nula es r = 0, que indica que los vectores no se encuentran cointegrados, y la hipótesis alterna es r = 1, r = 2 o r = 3, es decir, hay uno, dos o tres vectores cointegrados en el modelo. Por lo tanto, se presencia por lo menos tres vectores cointegrados a un nivel de significancia del 10%.

Una vez determinado el modelo, se realiza una prueba de causalidad con el fin de detectar si las variables analizadas se causan entre sí, y de ser así, en qué dirección ocurre. Se determina que el crecimiento del PIB causa el crecimiento de las importaciones de bienes de consumo y de bienes de capital a un nivel de significancia del 5%. Esto implica que en Colombia el crecimiento del producto interno bruto incentiva el consumo de bienes, en este caso de bienes extranjeros, es decir, ante un mayor ingreso en las familias colombianas aumenta el consumo de bienes incluyendo los bienes importados, lo cual, motiva a los importadores a realizar un mayor número de compras extranjeras y, por lo tanto, aumenta las importaciones de bienes de consumo. Ahora, al igual que en el caso de Turquía estudiado por Uğur (2008) el crecimiento del PIB causa al crecimiento de las importaciones de bienes de capital, aunque para Colombia no acurra en la dirección contraria, de este modo, se puede apreciar que en el país el buen dinamismo de la economía nacional estimula a invertir en bienes de capital extranjeros.

Del mismo modo, se evidencia que el crecimiento de las importaciones de bienes de consumo causa a las de capital con un p-valor de 0,027. En este orden de ideas, al incrementarse el producto interno bruto del país, se incentiva las importaciones de bienes de consumo, las cuales causan a su vez a las importaciones de bienes capital. Esto puede estar explicado debido a que, al aumentar el consumo nacional, en este caso de bienes extranjeros, los empresarios se van a encontrar motivados a producir más, ya sea por la producción de nuevas ideas o como explica Conolly (2003) por vía imitación, lo cual va a requerir del capital necesario para llevar a cabo el proyecto, causando de este modo, las importaciones de bienes de capital.

Por otro lado, se resalta la importancia de las importaciones de bienes intermedios y de materias primas para el buen desempeño de la economía del país, puesto que estas evidencian una relación de causalidad hacia el PIB, como hacia las importaciones de bienes de consumo y de capital a un nivel de significancia del 5%. Lo anterior se puede inferir de trabajos como los de Herrerias y Ortis (2001) o Awokuse (2006) y en la teoría de Mutreja, Ravikumar y Sposi (2017), donde el primero, resalta la importancia de las importaciones de bienes intermedios y de materias primas para el crecimiento de la economía China, puesto que, es por esta vía que ha logrado aumentar sus exportaciones de bienes de capital y consumo; el segundo, analiza la relevancia de las importaciones para el crecimiento de las economías emergentes, mientras el ultimo, refleja como la importación de bienes intermedios y de materias primas logra un incremento en la PTF y así un mayor crecimiento, sobre todos en las economías con menores barreras arancelarias como es el caso Colombiano desde la década de 1990.

Por último, la prueba de causalidad de Granger arroja que las importaciones de bienes de capital no causan ni al PIB, ni a las importaciones de consumo o de bienes intermedios y de materias primas, lo cual por el lado del PIB contrasta con la teoría económica expuesta a lo largo del trabajo. Este resultado puede explicarse, en parte por las constantes variaciones negativas que han tenido las importaciones de bienes de capital en Colombia, incluso en los periodos de auge, lo cual ha mermado su participación en el total de las importaciones permitiéndole tanto a las importaciones de bienes consumo e intermedios y de materias primas posesionarse en la economía del país.

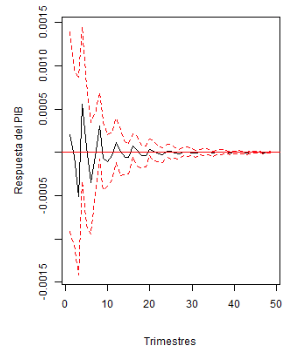

Gráfico 6

Impulso-respuesta importaciones

de bienes de consumo-PIB

-----

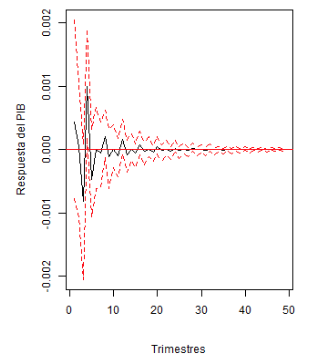

Gráfico 7

Impulso-respuesta importaciones de bienes

intermedios y materias primas-PIB

Continuando con el análisis de resultados, como se observa en el gráfico 7, un choque desde las importaciones de bienes intermedios y materias primas hacia el PIB generaría impactos variables hasta el periodo veinticinco, en el cual, la respuesta es prácticamente nula, no obstante, el mayor impacto es a corto plazo, siendo el trimestre cuatro, donde se presenta el mayor impacto positivo en la producción nacional. Esto quiere decir que al importar bienes intermedios y materias primas los cuales participan en la cadena productiva aportan al crecimiento de la economía solo un año después cuando el producto está finalizado.

Gráfico 8

Impulso-respuesta importaciones

de bienes de capital-PIB

Por último, los choques de las importaciones de bienes de capital hacia el PIB a corto plazo son altamente variables como se ilustra en el gráfico 8, donde el mayor impacto positivo se observa en el trimestre cuatro, es decir, su respuesta solo se daría un año después. Al igual que los bienes intermedios materias primas, los bienes de capital aportan en la cadena productiva, gracias a la maquinaria y equipo, por lo tanto, su impacto en la economía solo se ve reflejado cuando la producción ha finalizado. Cabe resaltar que de los tres impulsos respuesta analizadas, la única estadísticamente significativa es la de importaciones de bienes de capital hacia el PIB en el periodo cuatro.

Los ciclos económicos marcados por significativos auges y recesiones globales han despertado gran interés en el análisis del comportamiento del comercio internacional, donde el impacto de las exportaciones en el crecimiento económico ha abarcado gran parte de la literatura, no obstante, desde el siglo pasado diferentes autores se han encontrado motivados en estudiar como las importaciones afectan a la producción nacional, especialmente en países en vía de desarrollo, alimentando el debate entre los partidarios del libre cambio y los proteccionistas.

En Colombia, después de la apertura económica las importaciones crecieron significativamente generando valores deficitarios en la balanza comercial, sin embargo, en convergencia a las crisis internacionales y a los auges de los socios comerciales la misma ha variado constantemente hasta la fecha, donde estos marcados cambios se han encontrado estrechamente relacionados con las crisis y bonanzas que ha tenido el país. Este comportamiento ha reflejado en el periodo de estudio que un choque de las importaciones impacta positivamente al PIB en un primer periodo, y continúan afectándolo en el largo plazo, no obstante, son las importaciones de capital las que generan un impacto positivo estadísticamente significativo en la producción nacional. Por otro lado, se encontró que son las importaciones de bienes intermedios y materias primas las que causan al PIB, más no los bienes de consumo y de capital. En base a lo anterior, el presente trabajo sustenta la teoría de Mutreja, Ravikumar y Sposi (2017), de que las importaciones de bienes de capital impactan positivamente al crecimiento del PIB, los cuales proponen que al incrementar los bienes de capital importados por encima de los nacionales aumentara la producción nacional. Asimismo, se evidencia que ante una disminución de las berreras arancelarias, las importaciones de bienes intermedios y materias primas toman mayor protagonismo, mejorando la productividad total de los factores y con ello el crecimiento económico. Del mismo modo, se confirma la teoría de Lee (1995) el cual expone que las importaciones de capital ayudan al crecimiento de la producción nacional.

Por otro lado, al igual que Uğur (2008), se encontró que el PIB causa a las importaciones de bienes de capital, aunque esto no ocurre en el sentido contrario para Colombia. Sin embargo, se demostró que las importaciones de los bienes de capital tienen un efecto positivo sobre el PIB en el corto plazo, representando hallazgos semejantes a los encontrados por Arawomo (2015). De acuerdo con los resultados, se propone incentivar las importaciones de bienes de capital con altas dotaciones tecnológicas con el fin de aumentar la productividad del país y con ello generar un crecimiento económico sostenible.

Asociación Nacional de Instituciones Financieras. (2015). Crisis Económicas e Implicaciones de Política (1995-2016). Elaborado por ANIF para la Constructora Colpatria, 1-46.

Arawomo, D. (2015). Nexus of Capital Goods Import and Economic Growth: Evidence from Panel ARDL Model for WAMZ. Journal of International and Global Economic Studies, 7(2), 32-44.

Awokuse, T. (2006). Causality between exports, imports, and economic growth: Evidence from transition economies. Economics letters 94, 389-395.

(2008) Trade Openness and Economic Growth: Is Growth Export-led or Import-led? Aplplied Economics, 40(2), 161-173.

Banco de la República (2018). Estadísticas económicas. [05 de enero de 2018]. Recuperado de la World Wide Web: http://www.banrep.gov.co/es/-estadisticas.

Botero, J. López, H. Posada, C. Ballesteros, C. y García, J. (2015). Economía Colombiana. Análisis de Coyuntura. Universidad EAFIT, (1), 1-81.

Clavijo, S. (1991). Interrelaciones entre el Crecimiento, la Productividad y el Sector Externo: Algunas estimaciones y simulaciones para Colombia. Desarrollo y Sociedad, (28), 31-60.

Departamento Administrativo Nacional de Estadística DANE. (2013). Documento metodológico y resultados de la retropolación 1975-2005 Base 2005. Recuperado de: ttps://www.dane.gov.co/files/investigaciones/pib/especiales/doc_met_retropolacion_base2005_1975_2005_28_05_13.pdf

De la Cruz, J. y Núñez, J. (2006). Comercio Internacional, Crecimiento Económico e Inversión Extranjera Directa: Evidencias de Causalidad para México. Revista de Economía Mundial, 15, 181-202.

Gómez, A. y Ramírez, Z. (2017). Causalidad entre las Importaciones y el Crecimiento Económico: Evidencia empírica para el Departamento del Cauca (Colombia). Revista de la Facultad de Ciencias Económicas: Investigación y Reflexión, 25(2), 41-62.

Gómez, A. y Salazar, F. (2014). Demanda de importaciones en la región Pacífico colombiana: Una perspectiva de largo plazo. Entramado, 10(2), 24-43

Helpman, H. (2004). El misterio del crecimiento económico. Antoni Bosch, Editor, S.A.

Kalmanovitz, S. (2010). Nueva Historia Económica de Colombia. Colombia: Fundación Universidad de Bogotá Jorge Tadeo Lozano.

Kanewar, K. (2007). Imports, Remittances, Direct Foreign Investment and Economic Growth in Republic of the Fiji Islands: An Empirical Analysis Using ARDL Approach. Kasetsart Journal of Social Sciences, 30, 1-9.

Keynes, J. (1936). Teoría General de la Ocupación, el Interés y el Dinero. México: Fondo de Cultura Económica.

Lee, J. (1995). Capital goods imports and long-run growth. Journal of Development Economics, 48, 91-110.

Mutreja, P. Ravikumar, B. y Sposi, M. (2017). Capital Goods Trade, Relative Prices, and Economic Development. Review of Economic Dynamics, 27, 101-102.

Rebelo, S. (1991). Long-Run Policy Analysis and Long-Run Growth. Journal of Political Economy, 99(3), 500-521.

Ricardo, D. (1959). Principios de Economía Política y Tributación. México: Fondo de Cultura Económica.

Rivera, L. yRomer, P. (1990). Economic Integration and Endogenous Growth. National Bureau of Economic Research Working paper (3528).

Tarazona, S., Cuadra, A.P., Romero, H. y Fajardo, E. Remesas y crecimiento económico en Colombia para el periodo (2000-2016). Vol. 39, Año 2018, Número 3, Pág. 22. Recuperado de: http://www.revistaespacios.com/a18v39n03/18390322.html

Thirlwall, A. (1979). The balance of payments constraint as an explanation of international growth rate differences. Banca Nazionale Del Lavoro Quarterly. 32 (128), 45-53.

Torres, A. (2011). La crisis colombiana de finales del siglo XX: ¿Un choque real o financiero? Perfil de Coyuntura Económica. (18), 79-96.

Uğur, A. (2008). Import and Economic Growth in Turkey: Evidence from Multivariate VAR Analysis. EAST-WEST Journal of Economics and Business. 11(1), 54-75.

1. Economista. Facultad de Economía y Administración. Universidad Industrial de Santander. Correo electrónico de contacto: greissly11@hotmail.com

2. Economista. Facultad de Economía y Administración. Universidad Industrial de Santander. Correo electrónico de contacto: andressuarezchaparro@gmail.com

3. Profesor Asistente. Facultad de Administración de Empresas. Universidad Pontificia Bolivariana, Seccional. Bucaramanga. Correo electrónico de contacto: hector.romero@upb.edu.co

4. Profesora Asistente. Departamento de Ciencias Básicas y Matemáticas. Universidad Autónoma de Bucaramanga. Correo electrónico de contacto: efajardo@upb.edu.co