HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 27) Año 2016. Pág. 11

Tadeu GRANDO 1; Antônio Carlos BRUNOZI Júnior 2; Débora Gomes MACHADO 3; João ZANI 4; Laercio FRIEDRICH 5

Recibido: 12/05/16 • Aprobado: 12/06/2016

3. Procedimentos Metodológicos

RESUMO: Este estudo teve por objetivo investigar o efeito do controle acionário familiar na criação de valor, no desempenho operacional e na alavancagem das companhias abertas brasileiras, com ações negociadas na BM&FBovespa, no período de 2005 e 2012. A amostra foi constituída pelas empresas abertas não financeiras com dados disponíveis na Economática, totalizando 416 empresas, com 2.499 observações. Após a realização dos testes preliminares para validação do modelo, optou-se por trabalhar com dados em painel em função das características dos dados. Diante dos resultados encontrados, pode-se inferir que o controle acionário familiar não majoritário, a divisão do controle da empresa em várias famílias e a ausência do laço da família fundadora com a companhia prejudica o desempenho de mercado das empresas familiares brasileiras. Em relação aos níveis de alavancagem os resultados indicam similaridade entre as empresas familiares e não familiares privadas nas métricas testadas. |

ABSTRACT: This study aimed to investigate the effect of family controlling shareholder value creation, operating performance and leverage of Brazilian companies with shares traded on the BM&FBovespa, from 2005 to 2012. The sample consisted of the non-financial public companies with data available in Economática, totaling 416 companies, with 2,499 observations. After conducting preliminary tests to model validation, we chose to work with panel data on the characteristics of the data. Considering the results, it can be inferred that the family no majority controlling interest, the company's control division into several families and the absence of the founding family tie with the company affect the market performance of Brazilian family businesses. Regarding the leverage levels results indicate similarity between family businesses and private non-family members in the tested metrics. |

Segundo o Manual IFC de Governança para empresas familiares (2008) as empresas familiares são as mais antigas e disseminadas formas de organização de negócios. Em alguns países elas representam mais de 70% do total de empresas em operação, desempenhando um papel muito importante na criação de empregos e no desenvolvimento de economias.

As empresas familiares são um caso típico de concentração de propriedade, onde um indivíduo, ou uma família detém grande participação acionária na empresa e geralmente participa da gestão do negócio.

Alguns autores atribuem vantagens em relação à performance para este tipo específico de propriedade, especialmente em função da redução dos custos de agência “efeito alinhamento” existentes entre acionistas e gestores (Jensen & Meckling, 1976). Porém, para Fama & Jensen (1983) nas empresas com estrutura concentrada os controladores podem extrair benefícios da empresa à custa dos acionistas minoritários. Deste modo, os custos de agência oriundos dessa relação, chamados de “efeito entrincheiramento”, podem interferir negativamente na performance dessas unidades empresariais.

Segundo o ponto de vista de Demsetz (1983), o qual desvincula a estrutura de propriedade do valor da empresa, o argumento chave é que há muitas variáveis em jogo, e que os conflitos de agência “efeito alinhamento” e a expropriação dos acionistas minoritários “efeito entrincheiramento”, ou características ligadas a estas, não explicam isoladamente a performance das empresas.

A literatura sobre a relação da estrutura de propriedade e a estrutura de capital, descrita na seção dois deste artigo, demonstra que existem pressupostos a favor de um maior ou menor nível de alavancagem financeira para as empresas com estrutura de propriedade concentrada ou familiares. Estas dependem de alguns fatores, tais como: nível de aversão ao risco do gestor; custos de monitoramento (efeito alinhamento); falência; ameaça de aquisições; ambiente e oportunidades de crescimento da empresa (King & Santor, 2008).

De acordo com os diferentes pressupostos teóricos citados em relação à performance e alavancagem é definido o seguinte problema de pesquisa: qual o efeito do controle acionário familiar na criação de valor, no desempenho operacional e na alavancagem das companhias abertas brasileiras? Por conseguinte, o objetivo desta pesquisa é investigar o efeito do controle acionário familiar na criação de valor, no desempenho operacional e na alavancagem das companhias abertas brasileiras.

Tendo em vista a relevância das empresas familiares na economia mundial, e especificamente no Brasil onde, conforme o SEBRAE (2005), 90% das empresas são familiares, de pequeno, médio ou grande porte,tornam-se relevantes estudos que visam identificar se as características deste tipo específico de propriedade são favoráveis para criação de valor e para o desempenho operacional. As características peculiares de propriedade das empresas familiares e a relação com o valor e o desempenho da empresa são norteadores sob o ponto de vista financeiro e gerencial das organizações. Esta pesquisa identifica se estas características são benéficas ou prejudiciais para as companhias familiares abertas brasileiras, auxiliando as empresas na avaliação de sua estrutura de propriedade e os investidores na composição de suas carteiras de investimento visando maiores retornos.

Essa pesquisa contribui com achados relevantes para o campo empírico e teórico, pois indica caracteristicas específicas que podem reduzir o valor e o desempenho das empresas familiares brasileiras. Este trabalho é o mais amplo, em comparação com estudos anteriores encontrados, seja pelo período do estudo, metodologia aplicada ou pelos diferentes conceitos de empresas familiares utilizados nos testes sobre o tema na literatura nacional.

Este estudoestá estruturado em cinco seções, sendo esta a primeira, que apresenta a contextualização, objetivo e justificativa da pesquisa, na seção dois são abordadas as teorias sobre a relação da estrutura de propriedade com a performance e alavancagem, na seção três é apresentado o delineamento metodológico da pesquisa, na seção quatro estão expostos os resultados, bem como a discusão destes e o comparativo com os resultados de pesquisas anteriores, na seção cincodescreve-seas considerações finais da pesquisa. Por fim, estão elencadas as referências utilizadas como aporte teórico em toda a pesquisa.

No Brasil, segundo o SEBRAE (2005), considerando todo o universo existente de empresas, 90% destas são empresas familiares, de pequeno, médio ou grande porte. Deste modo, as empresas familiares têm um papel significativo no desenvolvimento econômico, social e político do país.

Uma dificuldade existente na literatura em trabalhos sobre empresa familiar é a própria definição conceitual de empresa familiar. Chua, Chrismam & Sharma (1999) revisaram mais de 250 trabalhos, e por meio destes evidenciaram que, geralmente o núcleo do conceito de empresa familiar considera uma das seguintes combinações:a) a propriedade familiar e a gestão familiar; b) a propriedade familiar, mas não o gerenciamento familiar; e, c) o gerenciamento familiar, mas não a propriedade. Conforme os autores, a lista de proprietários possíveis encontrado nas definições de empresas familiar inclui um indivíduo; duas pessoas não relacionadas por sangue ou casamento; duas pessoas ligadas por laços de sangue ou casamento; um grupo de famílias ou uma família.

Neubauer & Lank (1998) indicam que, para formar a maioria dos conceitos existentes sobre empresa familiar são considerados os seguintes parâmetros: o percentual de capital votante em poder da família; a presença de familiares atuando na alta administração; a intenção de manter a família no controle para as futuras gerações; o número de gerações da família já perpetuadas na empresa; o número de famílias envolvidas no negócio; e o tamanho da empresa, em particular com relação ao número de funcionários. No quadro 1 apresentam-se alguns conceitos de empresa familiar utilizados em trabalhos empíricos sobre o tema.

Quadro 1 – Conceitos de Empresa Familiar

Autores |

Definição Empresa Familiar |

Países |

Barontini & Caprio (2006) |

Empresas em que um indivíduo ou uma família detenha 50,01% das ações com direito ao voto, ou em casos em que um indivíduo ou uma família detiver o dobro de ações com direito ao voto do segundo maior acionista. |

Europa |

Saito (2008) |

Empresas em que o fundador ou seu descendente é o CEO ou o Chairman da empresa, ou nos casos em que a família fundadora é a maior acionista da empresa. |

Japão |

King & Santor (2008) |

Quando uma família controle a empresa com ao menos 20% das ações com direito ao voto. |

Canadá |

Ellul (2008) |

Empresa em que a família fundadora ou seus descendentes são os maiores acionistas, no percentual mínimo de 10% dos direitos de fluxo de caixa. |

38 Países |

Allouche et al.(2008) |

Empresa que possui membros da família que ocupam cargos na alta gestão e são os principais acionistas. |

Japão |

Empresas que possuem membros da família ocupam cargos na alta gestão, mas não estão mais entre os principais acionistas. |

||

Empresas que possuem membros da família, não participam na alta gestão, mas ainda estão entre os principais acionistas. |

||

Chu (2009) |

Uma empresa em que uma família fundadora possua mais de 5% de participação acionária, e que pelo menos um membro da família esteja no conselho de administração. |

Taiwan |

Fernandes Junior (2010) |

É aquela empresa onde o controle do capital votante está nas mãos de um indivíduo (uma pessoa física) ou nas mãos de um ou mais membros de uma ou mais famílias. |

Brasil |

Croci, Doukas & Gonenc (2011) |

Quando uma família ou um indivíduo é o maior proprietário final (em termos de direitos de voto), no limite mínimo de 10%. |

Europa |

Gonzaleset al. (2011) |

Quando a família fundadora é a maior acionista da empresa. |

Colômbia |

Fonte: Elaborado a partir da revisão de literatura.

A partir dos diversos conceitos elecandos no Quadro 1, constata-se a dificuldade de de conversão para uma única definição de empresa familiar, percebe-se que não há um consenso, mas uma diversidade de entendimentos.

O debate sobre a relação entre a estrutura de propriedade e a performance das empresas tem sido intenso nos últimos anos. Entretanto, as evidências empíricas encontradas demonstram um mix de resultados distintos entre os estudos. Os resultados são geralmente dirigidos por três diferentes pressupostos teóricos.

O pressuposto em prol de uma maior performance para as empresas com capital concentrado, onde os proprietários possuem grande parcela da empresa, são usualmente conectadas as seguintes hipóteses:

Maiores incentivos por parte dos proprietários na fiscalização e no monitoramento dos gestores podem reduzir os custos de agência do “efeito alinhamento” (somados custos de elaboração e estruturação de contratos entre o principal e o agente; dos recursos gastos pelos executivos nos sistemas formais de controle nas empresas; dos custos realizados para assegurar que o agente seguirá o interesse do principal; dos gastos realizados pelo próprio agente para mostrar ao principal que seus atos não serão prejudiciais a ele; e, das perdas residuais, provenientes da diminuição da riqueza do principal por eventuais divergências entre as decisões do agente e as decisões que iriam maximizar a riqueza do principal) (Jensen & Meckling, 1976).

Algumas características de gestão, de estratégia e de comportamentos específicas deste tipo de empresa.

Um caso específico de empresa com estrutura de propriedade concentrada são as empresas familiares, neste modelo de empresa geralmente os agentes desempenham duas funções, uma como proprietários e outra como gestores, assim sendo, os custos de agência atrelados à monitoria dos gestores “efeito alinhamento” são nulos ou bastante reduzidos.

Além disso, é postulado pela literatura, Gama & Galvão (2012), Fernandes Junior (2010), King & Santor (2008), Favero et al. (2006) Pedersen & Thomsen (2003) e Anderson & Reeb (2003), algumas características de gestão, estratégia e comportamentais específicas deste tipo de empresa que podem gerar vantagens na performance, como: enfoque de longo prazo, evitando a miopia gerencial no processo de tomada de decisão; o nome e a riqueza da família está atrelado ao sucesso da empresa; a rede de influência social e política da família; a empresa é um ativo familiar a ser passado para as gerações futuras, ao invés de uma riqueza para consumo de curto prazo; possuem preferência por investimentos de baixo risco.

Ao passo que nas empresas com estrutura de capital concentrado pode-se reduzir ou eliminar os custos de agência “efeito alinhamento”, há outro conflito de agência que pode ser assoberbado, é nesta linha que se desenvolve os pressupostos em prol de menor performance para este tipo de empresa, que são ligadas as seguintes hipóteses:

No caso específico das empresas familiares, a família que possui o controle acionário da empresa pode utilizar este poder para extrair benefícios para si próprio à custa do desempenho da empresa e, consequentemente, dos demais acionistas minoritários. Alguns exemplos oriundos do “efeito entrincheiramento” são: prática de nepotismo com alta remuneração para os membros da família; utilização de recursos da empresa para fins pessoais; as opções de investimentos podem estar correlacionadas com preferências pessoais da família e não com a maximização do resultado da empresa (Favero et al.,2006, Pérez, 2006, Anderson & Reeb, 2003).

Além disso, algumas características de gestão, estratégia e comportamentais encontradas na literatura, Fernandes Junior (2010), Pardo Del Val (2009), Górriz & Fumás (2005) e Pedersen & Thomsen (2003), podem afetar negativamente a performance deste tipo de empresa, como por exemplo: acomodam sua capacidade de crescimento próxima à disponibilidade de recursos financeiros que possuem; conflitos de relacionamento familiar no ambiente da empresa; problemas com sucessão; são menos transparentes para os investidores, são mais avessas ao risco; os controladores/gerentes familiares podem tomar ações para maximizar sua utilidade e facilitar o gerenciamento da empresa.

O pressuposto em prol da igualdade de performance entre as empresas com estrutura de propriedade concentrada e as demais é ligado a endogeneidade. O argumento chave é que há muitas variáveis em jogo, e que os conflitos de agência “efeito alinhamento” e a expropriação dos acionistas minoritários “efeito entrincheiramento”, ou características ligadas a estas, não podem explicar isoladamente a performance das empresas (Demsetz, 1983).

Dado estes diferentes pressupostos teóricos encontra-se um mix de resultados distintos entre os trabalhos empíricos desenvolvidos. Nos EUA, Anderson & Reeb (2003), encontraram maior desempenho operacional (ROA) para as empresas familiares. Para a variável de valor de mercado as empresas familiares foram melhores apenas quando o cargo de CEO é ocupado pelo fundador.

Barontini & Caprio (2006) investigaram 675 empresas familiares em 11 países da Europa, concluíram que o valor de mercado e a performance operacional das empresas familiares é superior. O resultado é ainda mais forte quando o fundador está no controle, ou quando os descendentes estão no conselho, mas não são diretores executivos. Maury (2006) examinou 1672 empresas da Europa em 13 países no ano de 2002, e concluiu que as empresas familiares europeias possuem maior desempenho, quando o controle é não majoritário, e justifica o resultado alegando que o controle familiar, a partir de certo nível, cria conflitos entre a família e os acionistas minoritários, especialmente em países onde a proteção do acionista é baixa.

No Brasil têm-se poucos trabalhos sobre o tema, destaca-se o trabalho de Fernandes Junior (2010) com 230 empresas listadas na BM&FBOVESPA, o estudo considerou o período de 2006 a 2008, os resultados demonstraram que não há evidências de diferenças de desempenho entre as empresas com controle acionário familiar ou individual e das famílias fundadoras e as empresas em geral.

A literatura sobre a relação da estrutura de propriedade ea estrutura de capital, possui pressupostos a favor de um maior ou menor nível de alavancagem financeira para as empresas com estrutura de propriedade concentrada ou familiares, dependendo de alguns fatores, como: nível de aversão ao risco do gestor; os custos de monitoramento (efeito alinhamento); falência; ameaça de aquisições; ambiente e oportunidades de crescimento da empresa (King & Santor, 2008).

A maioria dos trabalhos avaliados como, Carney et al. (2013), Gama & Galvão (2012), e Gonzales et al. (2011), postulam que as empresas familiares possuem nível de alavancagem menores em relaçãos as demais. O principal pressuposto explicativo utilizado é que os proprietários possuem grande parte de sua riqueza investida na empresa, e, portanto, a tendência é que sejam mais avessos a altos níveis de alavancagem por receio de falência ou de dificuldade fincanceira da empresa e, consequentemente, de si próprios.

Forbes Wealthist American Index (2002) demonstra que nas empresas familiares os proprietários investem em média 69% do seu capital. Neste contexto e considerando o pressuposto acima, os gestores familiares teriam preferência por baixa alavancagem financeira, pois reduzem o risco de falência e protegem o seu capital humano da empresa, protegendo seus benefícios financeiros e não financeiros ligados à companhia (Gama & Galvão, 2012).

Para os trabalhos onde o nível de alavancagem financeira das empresas familiares foi superior, Ellul (2008) e Croci, Doukas & Gonenc (2011), o pressuposto utilizado é que em detrimento do medo de perder o controle através da emissão de ações, as empresas familiares usariam a dívida como principal fonte de capital, e com isso, teriam maiores níveis de alavancagem em relação às demais empresas.

Outro pressuposto utilizado em favor de maior alavancagem para as empresas familiares é a hipótese de que os gestores que gerem seu próprio negócio apresentam comportamentos mais otimistas, e são excessivamente confiantes em relação à média da população ou de seus pares, gestores não emprendedores (Barros & Silveira, 2007).

Dados este mix de pressupostos e resultados contraditório, tanto em relação a performance, comoem relação a alavancagem das empresas familiares, testa-se, empiricamente neste estudo, essas questões, sem preceder a direção das mesmas.

O escopo da pesquisa contempla todas as empresas listadas na BM&FBOVESPA, no período de 2005 até 2012, que tiveram seus dados contábeis e financeiros publicados na base de dados Economática, exceto as empresas de finanças e seguros.

A população da pesquisa é formada por 433 empresas com 2.765 observações. Foram eliminadas as observações que: a) apresentaram inconsistências de dados na Economática; b) não foi considerado na amostra observações onde o Q Tobin é maior ou igual a 10; c) foram eliminadas as observações que tiveram variações superiores a três desvios padrão nos indicadores de ROA e ROE; e, d) foram excluídas as observações onde houve variação anual superior a 100% no ativo.

A amostra final de empresas avaliadas foi de 416, com 2.499 observações. Demonstra-se na Tabela 1, a proporção/participação do número de empresas por conceito de empresa familiar utilizado, conforme especificado no item 3.2.

Tabela 1 - Proporção do Número de Empresas Familiares por Ano

Ano |

CF1 |

N_Fam Estatal |

N_Fam Privada |

Total |

CF2 |

N_Fam Estatal |

N_Fam Privada |

Total |

CF3 |

N_Fam Estatal |

N_Fam Privada |

Total |

2005 |

56% |

7% |

37% |

100% |

40% |

7% |

53% |

100% |

36% |

7% |

57% |

100% |

2006 |

57% |

7% |

36% |

100% |

42% |

7% |

51% |

100% |

37% |

7% |

56% |

100% |

2007 |

58% |

7% |

36% |

100% |

42% |

7% |

51% |

100% |

38% |

7% |

55% |

100% |

2008 |

57% |

6% |

37% |

100% |

41% |

6% |

53% |

100% |

37% |

6% |

57% |

100% |

2009 |

58% |

6% |

36% |

100% |

42% |

6% |

52% |

100% |

39% |

6% |

54% |

100% |

2010 |

56% |

7% |

37% |

100% |

40% |

7% |

53% |

100% |

40% |

7% |

53% |

100% |

2011 |

57% |

6% |

37% |

100% |

40% |

6% |

53% |

100% |

40% |

6% |

54% |

100% |

2012 |

55% |

7% |

38% |

100% |

40% |

7% |

53% |

100% |

38% |

7% |

55% |

100% |

Média |

57% |

7% |

37% |

100% |

41% |

7% |

52% |

100% |

38% |

7% |

55% |

100% |

Fonte: Dados da pesquisa.

Os dados referentes aos proprietários das companhias, no que tange a quantidade e tipo de ações (ordinárias e/ou preferenciais), e as informações sobre os administradores foram coletados dos registros das companhias na Comissão de Valores Mobiliários – CVM, através dos Informes Anuais (IAN) e dos formulários de referência no portal da BM&FBovespa e infomoney.

Em termos conceituais, para investigação das hipóteses da pesquisa optou-se por utilizar três conceitos distintos de empresa familiar, devido ao grande leque de conceitos existentes de empresa familiar. O propósito da utilização de três conceitos distintos é visualizar possíveis diferenças nos resultados dos testes estatísticos realizados, de acordo com as distintas definições de empresa familiar, além de tornar o estudo mais robusto e permitir comparação com estudos internacionais.

O primeiro conceito, denominado de Conceito Familiar 1 - CF1, constitui-se no conceito mais amplo utilizado nesta pesquisa, deriva do estudo Fernandes Junior (2010) e do Instituto Brasileiro de Governança Corporativa – IBGC (2008). Neste, a empresa familiar é aquela cujo controle acionário (a maioria do percentual de ações votantes) se encontra em posse de um indivíduo, ou nas mãos de um ou mais membros de uma ou mais famílias. Justifica-se a utilização deste conceito por permitir comparações com estudos nacionais a partir dos resultados encontrados.

O segundo conceito de empresa familiar utilizado, denominado neste estudo de CF2, foi o de Barontini & Caprio (2006). Este denominação delimita a empresa familiar como aquela em que um indivíduo ou uma mesma família detenha mais de 50% das ações com direito ao voto. Justifica-se a utilização deste por se tratar de um conceito mais restrito, especialmente em relação ao controle majoritário e ao número de famílias que participam do controle.

O Terceiro (CF3) foi o de Gonzales et al. (2011), em que a empresa familiar é aquela em que a família fundadora é a maior acionista da empresa. Justifica-se a utilização deste, devido ao vínculo da família fundadora com a empresa, já que a maior parte dos trabalhos americanos leva em conta esse fator na definição de empresa familiar. No fluxograma a seguir apresenta-se o resumo das separações e da formatação das análises para avaliação das hipóteses.

Figura 1 – Processos para a análise dos dados

Fonte: Elaborado pelos autores.

Ao visualizar a Figura 1 depreende-se que ocorreram três divisões para a análise dos dados e cada uma delas foi sistematizada, conforme a direção do fluxo indicado. Cabe ressaltar que todas as variáveis independentes atreladas a cada tipo de estrutura de propriedade foram tratadas como dummies nos modelos econométricos.

A escolha das métricas de Valor (Q) e Desempenho Operacional (ROA) tem como base estudos já realizados sobre o tema, conforme trabalhos abordados na seção dois deste artigo. As métricas de Endividamento Financeiro Geral (AL1) e de Longo Prazo (AL2) foram extraídas dos trabalhos de Gatti (2013) e Portal (2010), respectivamente. No Quadro 2, apresentam-se as variáveis dependentes.

Quadro 2 – Resumo das Variáveis Dependentes

Nomes da Variável |

Fórmulas |

Explicações das Métricas |

Q |

(Ações Ordinárias + Ações Preferencias + Dívidas) / Ativo Total |

Este índice foi definido como a relação entre o valor da empresa (ações mais dívidas) dividido pelo ativo total. |

ROA |

Ebitda / Ativo Total |

Avalia a relação entre o lucro antes dos juros, impostos, depreciação e amortização com o ativo total. |

AL1 |

Debêntures + Financiamento de Curto e Longo Prazo / Ativo Total |

Alavancagem financeira geral é a relação entre a soma das contas de debêntures e financiamentos de curto e longo prazo e o ativo total. |

AL2 |

Debêntures + Financiamento de Longo Prazo / Ativo Total |

Alavancagem financeira de longo prazo em relação ao ativo total. |

Fonte: Elaborado pelos autores com base em estudos anteriores.

No Quadro 2 estão descritas as fórmulas para o cálculo das variáveis dependentes, bem como as explicações necessárias para o entendimento da métrica utilizada. A escolha das variáveis de controle também utiliza como base os estudos referenciados na revisão de literatura desta pesquisa. Apresenta-se no Quadro 3 as variáveis de controle.

Nome da Variável |

Fórmulas/Parâmetros |

Explicações das Métricas |

CAO |

Soma das ações em posse dos controladores da empresa. |

Ações Ordinárias em posse dos Controladores. |

DFC |

Soma das ações ordinárias e preferenciais em posse dos controladores, dividida pelo total de ações da companhia. |

Direito ao fluxo de caixa dos controladores. |

EDV |

CAO/DFC – 1 |

Grau de separação entre controle e o direito ao fluxo de caixa. |

Tamanho (TAE) |

log(Ativo) |

Tamanho da empresa. |

Setor |

Segmento conforme classificação Economática |

19 setores diferentes, variável Dummy para cada setor. |

Idade |

A idade é calculada pela subtração de cada período pelo ano de fundação. |

Idade da empresa. |

Risco de Negócio (DP_Roa) |

Desvio Padrão do ROA dos oito anos pesquisados. |

Desvio padrão do ROA. |

Endividamento (AL1) |

Debêntures e Financiamento de Curto e Longo Prazo / Ativo |

Endividamento Financeiro total. |

Ano da Observação (Ano) |

Ano em que as observações foram coletadas 2005 até 2012. |

Ano das observações, variável Dummy. |

Nível de Governança (NBC) |

Níveis de acordo com a classificação da Bovespa. |

Nível 1, Nível 2 e Novo Mercado 1° grupo, as demais empresas formaram o 2° grupo. Dummy para diferenciação. |

Variáveis Adicionais para o Q de Tobin (ROE e V_Rol) |

ROE = Lucro Líquido / Patrimônio Líquido. V_ROL = (Rol Ano 2 / Rol do Ano 1) -1. |

Retorno sobre o Patrimônio Líquido; Variação da Receita Operacional Líquida. |

Fonte: Elaborado com base em estudos anteriores.

Na próxima seção aborda-se os procedimentos econométricos adotados na pesquisa, em relação às variáveis apresentadas nos Quadros 2 e 3.

Aplicou-se o teste de Matriz de Correlação de Pearson e o teste de VIF (variance inflation factors) a fim de evitar problemas de colinearidade e multicolinearidade no modelo. Diante dos resultados do primeiro e do segundo teste optou-se pela exclusão da variável CAO, Ações Ordinárias em posse dos Controladores, do modelo final, em detrimento da elevada correlação com a DFC (0,68) e por apresentar multicolinearidade maior que 10 no teste VIF. Em decorrência das características dos dados optou-se por trabalhar com dados em painel.

Conforme Marques (2000), os dados em painel fornecem uma maior quantidade de informação, com menos colinearidade entre as variáveis, maior variabilidade dos dados, mais graus de liberdade possibilitando uma estimativa mais eficiente.

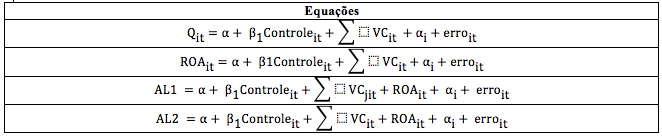

Há diferentes modelos de dados em painel, a distinção básica deles está atrelada a existência de efeitos fixos (EF) ou aleatórios (EA). Conforme Wooldridge (2006) o primeiro a sugerir um teste para escolha entre EA e EF foi Hausman em 1978, este teste consiste na verificação da existência de correlação entre ε’it e x'it, assumindo que os erros idiossincráticos e as variáveis explicativas não são correlacionados ao longo do tempo, ou seja, a hipótese nula do teste é a opção pelo modelo EA. Foi aplicado o teste de Hausman em todas as equações e os resultados foram predominantes para a utilização de EF, ainda há de se ressaltar que a amostra de empresas utilizadas compreendem todas as empresas da Ibovespa exceto as financeiras, o que não caracteriza uma amostra aleatoriae que reforça a utilização do EF. O painel dos dados é não balanceado, pelo fato de algumas das companhias não estarem presentes em toda a série temporal, o não balanceamento é devido às observações eliminadas conforme item 3.1 e pelas observações perdidas em detrimento da impossibilidade da coleta de todas as variáveis que compõem as equações. No Quadro 4, apresentam-se os modelos que foram aplicados no trabalho.

Quadro 4 - Modelos Aplicados para as Variáveis Dependentes.

Controle: refere-se aos tipos de controle utilizados no estudo (CF1, CF2 e CF3)

Fonte: Elaborado com base em estudos anteriores.

Ressalta-se que em todas as equações houve tratamento nos dados para autocorrelação e heteroscedacidade, pois nos testes realizados houve presença de ambas.

Na Tabela 1 apresenta-se o resultado das estimativas das variáveis dependentes Q e ROA. As variáveis dummies “base” são as empresas familiares dos grupos CF1, CF2 e CF3 conforme exposto na Figura 1.

Para análise da métrica de valor Q tobin, em relação à comparação dos grupos de empresas familiar e estatal, os resultados demonstram que não houve relevância estatística em nenhum dos testes realizados. Para a comparação entre as empresas dos grupos familiar e não familiar privada nota-se significância estatística na análise das empresas familiares CF1. O coeficiente CF1_priv (0.286) com P Value (0.053*) indica que se mantendo fixas as demais variáveis de controle, em média o grupo de empresas não familiar privada possui 28.6% melhor desempenho de mercado que as empresas familiares deste grupo. Nota-se também, significância econômica pelo elevado coeficiente do resultado (28,6%). Nas avaliações de CF2 e CF3 não houve significância estatística nas análises, não sendo possível determinar diferenças entre os resultados para a métrica de valor Q Tobin entre esses grupos de empresas.

Em relação à análise da métrica de desempenho operacional (ROA), na comparação entre as empresas familiares e não familiares estatais, os resultados indicam que as empresas familiares possuem menor desempenho operacional em todos os conceitos (CF1, CF2 e CF3). Entretanto, recomenda-se atenção nestas análises em função da concentração das empresas estatais em setores econômicos específicos. Na comparação entre os grupos de empresas, familiar e não familiar privada, apenas o grupo de análise CF3 apresenta significância estatística a 10%, conforme coeficiente CF3_priv (0.043), desta forma indica-se que as empresas do grupo não familiar privada possuem 4.3% maior desempenho operacional. Nos demais conceitos CF1 e CF2 não se podem inferir diferenças de resultados entre os grupos.

Em síntese, nota-se sensibilidade nos resultados dependendo do conceito de empresa familiar utilizado. No conceito mais amplo (CF1), as empresas familiares apresentam desempenho de mercado inferior às empresas não familiares privadas, nos demais conceitos onde se aplicou restrições no nível de controle acionário e no número de famílias envolvidas no controle (CF2) e da presença da família fundadora como maior acionista (CF3) não se podem inferir diferenças de desempenho de mercado entre as empresas familiares e não familiares.

Tabela 1 - Resultados da Variáveis Q Tobin e ROA

Variável Dependente Q - ROA |

|||||||

Tipo V. |

Ab. Variável |

Q Tobin |

ROA |

||||

CF1 |

CF2 |

CF3 |

CF1 |

CF2 |

CF3 |

||

Independentes |

CF1_est |

0.042 |

0.032 |

||||

P Value |

0.276 |

0.001*** |

|||||

CF1_priv |

0.286 |

0.006 |

|||||

P Value |

0.053* |

0.787 |

|||||

CF2_est |

0.038 |

0.032 |

|||||

P Value |

0.327 |

0.000*** |

|||||

CF2_priv |

0.070 |

-0.023 |

|||||

P Value |

0.416 |

0.138 |

|||||

CF3_est |

0.008 |

0.075 |

|||||

P Value |

0.969 |

0.007*** |

|||||

CF3_priv |

-0.032 |

0.043 |

|||||

P Value |

|

|

0.867 |

|

|

0.093* |

|

|

|

|

|

|

|

|

|

Variáveis de Controle |

DFC |

0.197 |

0.232 |

0.182 |

-0.019 |

-0.030 |

-0.018 |

P Value |

0.467 |

0.410 |

0.505 |

0.501 |

0.343 |

0.523 |

|

EDV |

-0.188 |

-0.184 |

-0.202 |

-0.054 |

-0.059 |

-0.052 |

|

P Value |

0.070* |

0.076* |

0.046** |

0.097* |

0.08* |

0.107 |

|

TAE |

-0.868 |

-0.868 |

-0.861 |

0.015 |

0.018 |

0.015 |

|

P Value |

0.000*** |

0.000*** |

0.000*** |

0.813 |

0.778 |

0.812 |

|

Idade |

-0.682 |

-0.661 |

-0.655 |

0.076 |

0.077 |

0.073 |

|

P Value |

0.222 |

0.239 |

0.245 |

0.022** |

0.022** |

0.027** |

|

DP_roa |

-0.690 |

-0.611 |

-0.817 |

1.918 |

1.872 |

2.012 |

|

P Value |

0.074* |

0.149 |

0.120 |

0.000*** |

0.000*** |

0.000*** |

|

AL2 |

0.822 |

0.820 |

0.825 |

-0.019 |

-0.018 |

-0.020 |

|

P Value |

0.000*** |

0.000*** |

0.000*** |

0.704 |

0.723 |

0.702 |

|

NBC |

0.090 |

0.094 |

0.104 |

-0.019 |

-0.018 |

-0.019 |

|

P Value |

0.533 |

0.544 |

0.515 |

0.343 |

0.391 |

0.357 |

|

V_ROL |

0.029** |

0.031 |

0.031 |

||||

P Value |

0.417 |

0.404 |

0.404 |

||||

ROE |

0.103 |

0.102 |

0.101 |

||||

P Value |

0.007*** |

0.008*** |

0.009*** |

|

|

|

|

|

|

|

|

|

|

|

|

Constante |

6.950 |

6.940 |

6.988 |

-0.163 |

-0.160 |

-0.190 |

|

|

P Value |

0.000*** |

0.000*** |

0.000*** |

0.647 |

0.653 |

0.593 |

|

|

|

|

|

|

|

|

Parâmetros |

R2 |

0.256 |

0.254 |

0.254 |

0.045 |

0.046 |

0.046 |

N |

1,58 |

1,58 |

1,58 |

1,897 |

1,897 |

1,897 |

|

Efeito Ano |

s |

s |

s |

s |

s |

s |

|

Efeito Setor |

n |

n |

n |

n |

n |

n |

|

Hausman test |

0.000*** |

0.000*** |

0.000*** |

0.000*** |

0.000*** |

0.000*** |

|

CF1_est representa as empresas não familiares estatais da 1° análise.

CF1_priv representa as empresas não familiares privadas da 1° análise.

CF2_est representa as empresas não familiares estatais da 2° análise.

CF2_priv representa as empresas não familiares privadas da 2° análise.

CF3_est representa as empresas não familiares estatais da 3° análise.

CF3_priv representa as empresas não familiares privadas da 3° análise.

Fonte: Dados da Pesquisa.

Com isso percebe-se que as características atribuídas no conceito de empresa familiar CF1 prejudicam o valor das empresas familiares brasileiras, deste modo têm-se indicações que o controle acionário familiar não majoritário, a divisão do controle da empresa em várias famílias e a ausência do laço da família fundadora na companhia, torna as empresas familiares menos eficientes frente aos demais grupos. Este resultado indica também que os custos de agência derivados dos conflitos de interesses entre os acionistas controladores e minoritários ocorram de maneira mais forte nas empresas familiares com característica CF1.

Em relação a comparação dos resultados empíricos desta pesquisa com a literatura existente, percebe-se que os resultados encontrados para o desempenho de mercado Q de Tobin divergem dos achados do trabalho de Fernandes Junior (2010), que utilizou o conceito (CF1) na análise e não encontrou diferenças entre os resultados das empresas familiares e não familiares, a divergência entre os resultados pode estar associada ao período do estudo, pois o trabalho considerou apenas três anos (2005 a 2007), e também pela não separação das empresas não familiares em estatais e privadas. Cabe ressaltar que o resultado desta pesquisa para a variável de desempenho operacional ROA convergem com o resultado de Fernandes Junior (2010).

Na comparação com o estudo de Barrontini & Caprio (2006), de onde se extraiu um dos conceitos utilizados nesta pesquisa (CF2), os resultados entre os trabalhos são divergentes. Ao passo que neste estudo, para este conceito, não se pode afirmar diferenças de valor e desempenho entre as empresas familiares e não familiares, o estudo de Barrontini & Caprio (2006) aponta para resultados superiores das empresas familiares frente às não familiares.

Em relação à comparação dos resultados com o trabalho de Anderson & Reeb (2003) que utilizou um conceito de empresa familiar similar ao (CF3) desta pesquisa, na avaliação da métrica de desempenho de mercado Q de Tobin os resultados convergem.Entretanto,em relação ao desempenho operacional (ROA) os resultados são divergentes, nesta pesquisa as empresas familiares do grupo (CF3) tiveram resultados operacionais inferiores em relação às empresas não familiares, em oposição ao trabalho americano. Na próxima seção são abordados os resultados para as métricas de Alavancagem.

Na Tabela 2 são apresentados os resultados das variáveis dependentes AL1 e AL2. As variáveis dummy “base” são as empresas familiares CF1, CF2 e CF3.

Na comparação entre as empresas familiares e não familiares estatais, os resultados para a métrica de alavancagem financeira geral (AL1), indicam que as empresas familiares CF1 e CF2 são menos alavancadas em relação às empresas não familiares estatais na ordem de 2,2% a 2,4% respectivamente. Para CF3 não houve significância estatística nos resultados. Entretanto, conforme já mencionado recomenda-se atenção nesta análise em função da concentração das empresas estatais em setores econômicos específicos. No comparativo entre as empresas familiares e não familiares privadas não houve significância estatística nos resultados encontrados, não sendo possível afirmar diferenças entre os níveis de alavancagem.

Na comparação entre as empresas familiares e não familiares estatais, na métrica de alavancagem financeira de longo prazo (AL2), os resultados indicam que as empresas familiares são menos alavancadas em relação às empresas não familiares estatais em todos os conceitos na ordem de 6,0% a 7,0% respectivamente. Na comparação entre as empresas dos grupos não familiar privada e familiar, em nenhuma das combinações notou-se significância estatística nos resultados, novamente indicando níveis similares de alavancagem.

Em síntese não se podem inferir divergências de níveis de alavancagem entre as empresas familiares e não familiares privadas em nenhum dos conceitos utilizados nesta pesquisa para as métricas AL1 e AL2, o que contradiz uma série de pressupostos em prol de uma menor alavancagem das empresas familiares conforme visto no tópico 2.2 desta pesquisa (Carney et al. 2013, Gama & Galvão, 2012), e também em prol de uma maior alavancagem por parte destas empresas (Ellul, 2008; Croci, Doukas & Gonenc, 2011).

Tabela 2 - Resultados das variáveis AL1 e AL2

Tipo V. |

Ab. Variável |

AL1 |

AL2 |

||||

CF1 |

CF2 |

CF3 |

CF1 |

CF2 |

CF3 |

||

Independentes |

CF1_est |

0.024 |

0.065 |

||||

P Value |

0.011** |

0.000*** |

|||||

CF1_priv |

0.117 |

0.08 |

|||||

P Value |

0.12 |

0.178 |

|||||

CF2_est |

0.022 |

0.063 |

|||||

P Value |

0.018** |

0.000*** |

|||||

CF2_priv |

0.062 |

0.059 |

|||||

P Value |

0.185 |

0.231 |

|||||

CF3_est |

0.055 |

0.071 |

|||||

P Value |

0.161 |

0.034** |

|||||

CF3_priv |

0.031 |

0.007 |

|||||

P Value |

|

|

0.402 |

|

|

0.824 |

|

|

|||||||

Variáveis de Controle |

DFC |

-0.117 |

-0.09 |

-0.117 |

-0.083 |

-0.055 |

-0.084 |

P Value |

0.201 |

0.374 |

0.236 |

0.124 |

0.383 |

0.157 |

|

EDV |

0.015 |

0.023 |

0.011 |

0.021 |

0.031 |

0.018 |

|

P Value |

0.565 |

0.465 |

0.662 |

0.342 |

0.272 |

0.405 |

|

TAE |

-0.038 |

-0.041 |

-0.034 |

0.006 |

0.001 |

0.009 |

|

P Value |

0.553 |

0.528 |

0.596 |

0.917 |

0.981 |

0.861 |

|

Idade |

0.159 |

0.165 |

0.164 |

0.122 |

0.127 |

0.127 |

|

P Value |

0.016** |

0.014** |

0.012** |

0.035** |

0.026** |

0.026** |

|

DP_roa |

0.906 |

0.986 |

0.888 |

0.703 |

0.783 |

0.676 |

|

P Value |

0.000*** |

0.000*** |

0.001*** |

0.001*** |

0.000*** |

0.004*** |

|

NBC |

-0.055 |

-0.055 |

-0.051 |

-0.034 |

-0.035 |

-0.032 |

|

P Value |

0.319 |

0.32 |

0.344 |

0.431 |

0.418 |

0.454 |

|

ROA |

-0.05 |

-0.047 |

-0.05 |

0.035 |

0.038 |

0.036 |

|

P Value |

0.723 |

0.74 |

0.722 |

0.718 |

0.694 |

0.711 |

|

|

|||||||

Parâmetros |

R2 |

0.03 |

0.029 |

0.023 |

0.037 |

0.039 |

0.031 |

N |

1,901 |

1,901 |

1,901 |

1,76 |

1,76 |

1,76 |

|

Efeito Ano |

s |

s |

s |

s |

s |

s |

|

Efeito Setor |

n |

n |

n |

n |

n |

n |

|

Hausman test |

0.090* |

0.455 |

0.320 |

0.009*** |

0.0794** |

0.0029*** |

|

CF1_est representa as empresas não familiares estatais da 1° análise.

CF1_priv representa as empresas não familiares privadas da 1° análise.

CF2_est representa as empresas não familiares estatais da 2° análise.

CF2_priv representa as empresas não familiares privadas da 2° análise.

CF3_est representa as empresas não familiares estatais da 3° análise.

CF3_priv representa as empresas não familiares privadas da 3° análise.

Fonte: Dados da Pesquisa.

Este estudo investigou o efeito do controle acionário familiar na criação de valor, no desempenho operacional e na alavancagem das companhias abertas brasileiras. Os resultados empíricos indicaram sensibilidade, dependendo do conceito de empresa familiar utilizado, em relação à criação de valor, as características do conceito CF1 prejudicam o valor das empresas familiares frente as não familiares, especialmente em relação ao grupo não familiar privada. O conceito CF1 é o mais amplo utilizado nesta pesquisa, onde não há restrição no percentual de controle acionário e no número de famílias que participam do controle, bem como, não especifica vínculo de fundação das famílias controladoras com a companhia.

Para os conceitos CF2 e CF3 impôs-se as restrições mencionadas em CF1 e os resultados indicam igualdade/similaridade de valor entre as empresas familiares e não familiares privadas. Deste modo, infere-se que o controle acionário familiar não majoritário, a divisão do controle da empresa em várias famílias e a ausência do laço da família fundadora com a companhia, torna as empresas familiares menos valorizadas frente aos demais grupos. Ainda, pode-se aduzir que o potencial conflito de agência existente entre os acionistas controladores e minoritários, ocorre de maneira mais forte nas empresas familiares (CF1), podendo ser essa uma das razões para o desempenho de mercado inferior destas empresas.

Em relação aos resultados observados para o nível de participação de capital de terceiros, não se podem inferir divergências de níveis de alavancagem entre as empresas familiares e não familiares privadas em nenhum dos conceitos utilizados nesta pesquisa para as métricas AL1 e AL2, o que contradiz uma série de pressupostos em prol de uma menor alavancagem das empresas familiares, conforme visto no tópico 2.2 desta pesquisa (Carney et al. 2013; Gama & Galvão, 2012), e também em prol de uma maior alavancagem por parte destas empresas (Ellul, 2008; Croci, Doukas & Gonenc, 2011).

Em relação às limitações da pesquisa, embora possa se inferir que o conceito amplo de empresas familiar é menos eficiente, não se tem o ponto exato desta ineficiência em relação ao nível de controle e ao número de famílias participantes associadas ao controle acionário que de fato prejudicaria as empresas familiares. Fica essa oportunidade para futuras pesquisas.

Allouche; J., Amann, B., Jaussaud, J., & Kurashina, T.(2008). The Impact of Family Control on the Performance and Financial Characteristics of Family versus Nonfamily Business in Japan: A Matched-pair Investigation. Family Business Review, 21 (4).

Anderson, R., & Reeb, D. M. (2003). Founding-Family Ownership and Firm Performance: Evidence from the S&P 500. The Journal of Financial, 58 (3).

Barontini, R., & Caprio, L. (2006). The Effect of Family Control on Firm Value and Performance: Evidence from Continental Europe. European Financial Management, 12 (5), 689-723.

Barros, L., & Silveira, A. D. (2007). Overconfidence, managerial optimism and the determinants of capital structure. Working in paper. Disponível em: http://bettergovernance.com.br/Uploads/Docs/30062014-99123.pdf. Acesso em: 15 maio 2015.

Bolsa de Mercadorias e Futuros BM&FBOVESPA. (2013). Bovespa a bolsa do Brasil. Disponível em: http://www.bovespa.com.br. Acesso em: 30 de Dez. 2015.

Carney, M., Van Essen, M., Gedajlovic, E., & HEUGENS, P. (2013). What do you know about private family firms: A meta analytic review. Entrepreneurship Theory and Practice, 1 (32), 12-32.

Chu, W. (2009). The Influence of Family Ownership on SME Performance: Evidence from public firms in Taiwan. Small Business Economics 33 (3), 353-373.

Chua, J., Chrisman, J. J, & Sharma, P. (1999). Defining the family Business by behavior. 1999. Disponível em: http://faculty.utep.edu/Portals.pdf. Acesso em: 20 set. 2015.

Comissão de Valores Mobiliários - CVM. Disponível em: http://www.cvm.gov.br/. Acesso em: 30 de Dez. 2015.

Croci, E., Doukas, J. A., & Gonenc, H. (2011). Family Control and Financing Decisions. Working in Paper. Disponível em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1535382. Acesso em: 21 set. 2015.

Demsetz, H. (1983). The structure of ownership and the theory of the firm. Journal of Law and Economics, 26 (2), 375-390.

Ellul, A. (2008). Control Motivations and Capital Structure Decisions. Working in paper. Disponível em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1094997. 2008. Acesso em: 12 out. 2015.

Fachin, O. (2003). Fundamentos de metodologia. São Paulo: Saraiva.

Fama, E. F., & Jensen, M. C. (1983). Agency Problems and Residual Claims. Journal of Law & Economics, 26 (1).

Favero, C. A., Giglio, S. W., Hororati, M., & Panunzi, F. The Performance of Italian Family Firms. (2006).Working in Paper. Disponível em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=918181. Acesso em: 07 set. 2015.

Fernandes Júnior, M. (2010). O Olho do Dono Engorda o Gado? Controle familiar, controle e administração dos fundadores e o desempenho financeiro das companhias abertas brasileiras. Dissertação (Mestrado em Administração). Programa de Pós-Graduação em Administração de Empresa da Universidade Presbiteriana Mackenzie.

Forbes Wealthiest American Index. (2002). Disponível em: www.forbes.com. Acesso: 05. Nov. 2014.

Gama, A, P. M, & Galvão, J. M. M. (2012). Performe valuation and capital structure surbey of Family firms. Corporate Governance, 12 (2), 100-214.

Gatti; T. C. (2013). A Relação entre o Risco do Negócio e a Estrutura de Capital das Empresas Brasileiras. Dissertação (Mestrado em Administração) Programa de Pós-graduação em administração de Empresas da Universidade Presbiteriana Mackenzie.

Gonzales, M., Guzmán, A., Pombo, C., & Trujillo, M. A. (2011). Family firms and financial performance:the cost of growing. Working in Paper. Disponível em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1639157. Acesso em: 12 set. 2015.

Górriz, C. G., & Fumás, V. S. (2005). Family Ownership and Performance: The Net Effect of Productive Efficiency and Growth Constraints. Working in Paper. Disponível em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=664538. Acesso em: 12 set. 2014.

Infomoney. (2013). Disponível em: http://www.infomoney.com.br. Acesso em: 30 de Dez. 2013.

Instituto Brasileiro De Governança Corporativa – IBGC. (2008). Disponível em: http://www.ibgc.org.br/PerguntasFrequentes.aspx. Acesso em: 15 nov. 2014.

International Finance Corporation. (2008). Manual IFC de Governança para empresas familiares. International Finance Corporation: Washington.

Jensen; M. C., & Meckling, W. H. (1976). Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure. Journal of Finance Economics, 3 (1), 305-360.

King, M., & Santor, E. (2008). Family Values: Ownership Structure, Performance and Capital Structure of Canadian Firms.Working Paper. Disponível em http://www.econstor.eu/bitstream/10419/53821/1/548040303.pdf. Acesso em: 12 Out. 2015.

Marques, L. D. (2000). Modelos dinâmicos com dados em painel: revisão da literatura. 2000. Working in paper. Disponível em: http://wps.fep.up.pt/wps/wp100.pdf. Acesso em: 10 nov. 2014.

Maury; B. (2006). Family ownership and firm performance: empirical evidence from Western European corporations. Journal of Corporate Finance, 12 (1), 321-341.

Neubauer, Fred, & Lank, Alden. G. (1998). The Family Business: Its Governance for Sustainability.

Pardo Del Val; M. (2009). Succession in family firms from a multistage perspective. International Entrepreneurship and Management, 5 (2), 165-179.

Pedersen, T, & Thomsen, S. (2003). Ownership Structure and Value of the Largest European Firms: The Importance of Owner Identity. Journal of Management and Governance, 7 (1), 27-55.

Pérez; F. G. (2006). Inherited Control and Firm Performance. American Economic Review, 96 (5), 1559-1588.

Portal, M. (2010). Inter-Relações entre Necessidades de Hedging, Assimetria entre Direitos de Controle de Propriedade, Políticas de Caixa e Dívida em Condições de Restrição Financeira. Dissertação (Mestrado em Ciências Contábeis). Programa de Pós-Graduação em Ciências Contábeis da Universidade do Vale dos Sinos, São Leopoldo.

Raupp, F. M., & Beuren, I. M. (2010). Metodologia da pesquisa aplicável às ciências sociais. In: BEUREN, I. M. (Org.). Como elaborar trabalhos monográficos em contabilidade: teoria e prática. São Paulo: Atlas.

Saito, R., & Silveira, A. D. M. (2008). Governança Corporativa: Custos de Agência e Estrutura de Propriedade. Disponível em: http://www.scielo.br/pdf/rae/v48n2/v48n2a07.pdf. Acesso em: 12 out. 2014.

Saito, T. (2008). Family Firms and Firm Performance: Evidence From Japan. Journal of the Japanese and International Economies, 22 (1), 620-646.

Serviço Brasileiro de Apoio às Micro e Pequenas Empresas – SEBRAE. (2005). Disponível em: http://www.sebrae-sc.com.br/newart/default.asp?materia=10410. Acesso em: 02 nov. 2014.

Vergara, S. C. (2000). Projetos de pesquisa em administração. São Paulo: Atlas.

Wooldridge, J. M. (2006). Introdução à Econometria: uma Abordagem Moderna. São Paulo: Thomson Pioneira.

1. Doutorando em Ciências Contábeis – Universidade do Vale do Rio dos Sinos – Unisinos. Docente da Universidade de Passo Fundo – UPF. Endereço: BR 285 - Km 292, Passo Fundo, RS. Telefone: (54) 9163-1744. E-mail: mtadeugrando@bol.com.br

2. Doutorando em Ciências Contábeis - Universidade do Vale do Rio dos Sinos – Unisinos. Docente da Universidade Federal de Viçosa – Campus de Rio Paranaíba. Endereço: Rodovia MG 230, Km 7 – Rio Paranaíba, MG. Telefone: (34) 3855-9300. E-mail: acbrunozi@yahoo.com.br

3. Doutora em Ciências Contábeis e Administração pela Universidade Regional de Blumenau – FURB. Docente do Instituto de Ciências Econômicas, Administrativas e Contábeis – ICEAC, da Universidade Federal do Rio Grande – FURG. Endereço: Av. Itália, KM 8, s/ nº, Campus Carreiros, Rio Grande, RS. Telefone: (53) 32935096. E-mail: debora_furg@yahoo.com.br

4. Doutor em Administração – Universidade Federal do Rio Grande do Sul UFRGS. Docente da Universidade do Vale do Rio dos Sinos – Unisinos. Endereço: Av. Unisinos, 950, São Leopoldo – RS. Telefone: (51) 3591-1122 E-mail: jzani@unisinos.br

5. Doutorando em Ciências Contábeis – Unisinos. Docente da Universidade de Santa Cruz – Unisc. Santa Cruz – RS. Telefone: 51-9577-0394 Email: laerciof@unisc.br