HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 03) Año 2016. Pág. 9

Gescilene dos Santos BARBOSA 1; Cassio da Nobrega BESARRIA 2

Recibido: 13/09/15 • Aprobado: 16/10/2015

2. Sistema bancário, oferta de crédito e abordagem regional

3. Consolidação bancária no Brasil

4. Procedimentos metodológicos: modelo empírico

Apêndice 01: Estatísticas Descritivas

Apêndice 02: Regressão de Dados em Painel com Efeito Fixos

Apêndice 04: Teste de Breusch-Pagan e Teste Wooldridge para dados em painel

RESUMO: Este artigo analisa como a consolidação bancária pode ter afetado a oferta de crédito em nove estados da Região Nordeste do Brasil, no período de 2002 a 2012. O artigo possui uma exposição teórica sobre sistema bancário, oferta de crédito e abordagem regional e consolidação bancária e uma análise econométrica de dados em painel das relações entre volume de operações de crédito com razão população e número de agência, depósitos, preferência pela liquidez dos bancos e intermediação financeira. Os resultados mostram que os coeficientes corroboram com a teoria econômica exceto a variável razão população/agência que apresentou coeficiente com sinal positivo. |

ABSTRACT: This article analyzes how the bank consolidation may have affected the supply of credit in nine states in the Northeast of Brazil, from 2002 to 2012. The article has a theoretical exposure of the banking system, credit supply and regional approach and bank consolidation and an econometric analysis of panel data of the relationship between volume of loans rightly population and number of agency, deposits, liquidity preference of banks and financial intermediation. The results show that the coefficients corroborate economic theory except the variable ratio population / agency presented coefficient with positive sign. |

Após a implantação do plano real em 1994 as instituições bancárias brasileiras passaram por grandes dificuldades de liquidez e solvência e com o intuito de recuperá-las foram criados os programas de Estímulo à Reestruturação e ao Fortalecimento do Sistema Financeiro Nacional (PROER), Estímulo a Redução do Setor Público Financeiro (PROES) e a adesão ao Acordo da Basiléia.

O PROER promoveu a reestruturação dos bancos privados, de modo a estabelecer um sistema de incentivos tributários e de dispositivos de crédito para estimular a consolidação bancária por meio de fusões e aquisições. Ainda, foi apoiado com a criação do Fundo Garantidor de Crédito em 1995, Já o PROES promoveu a reestruturação e privatização dos bancos estaduais (MARTINS, 2001, p. 128 e 129).

Dada a importância do sistema bancário para a economia brasileira, este estudo pretende analisar como a consolidação bancária pode ter afetado a oferta de crédito nos estados da Região Nordeste do Brasil. Essa é uma discussão ainda pouco explorada para a economia brasileira, tendo encontrado no atual estágio desta pesquisa apenas o trabalho de Freitas e Paula (2010) que se refere a concentração regional do credito e a consolidação bancária para os estados do Brasil e de Sorgato e Junior (2014) que explica porque a concentração bancária no Brasil favorece o vazamento de depósitos (transferência de recursos interbancários de uma região para outra) e a desigualdade financeira na Região Nordeste.

A teoria pós-keynesiana retrata a heterogeneidade regional do sistema financeiro e seus impactos sobre o desenvolvimento regional, restringindo-se a discussão da demanda regional por recursos para investimento. Ao tratar o crédito a nível regional recorre-se a análise pós-keynesianos. Para Barra e Crocco (2004) tal análise diz que a oferta e a demanda de crédito são interdependentes e afetadas pela preferência por liquidez. Além de considerar a oferta de moeda endógena ao funcionamento do sistema econômico, também se distingue das demais por abordar de forma integrada a oferta e a demanda no mercado de crédito regional. Pelo lado da oferta de crédito, a disposição de conceder crédito será afetada negativamente pela preferência por liquidez dos bancos, e pelo lado da demanda, os tomadores de empréstimos, suas alocações de portfólio que serão afetadas pela preferência por liquidez.

Freitas e Paula (2010) analisaram como o processo de consolidação bancária brasileiro, a partir da implementação do Plano Real (1994-2006), impactou a distribuição e concessão do crédito regionalmente. Concluíram que o processo de reestruturação bancária teve efeito negativo sobre a disponibilidade regional do crédito, sobretudo nas regiões periféricas do País.

Para a corrente pós-keynesiana, a moeda é intrinsecamente ligada ao sistema e repercute nele por meio do crédito gerado pelos bancos e induzido pela sua demanda. Por sua vez, o crédito, ao alavancar o investimento, torna a moeda parte integrante do sistema econômico (SORGATO E JUNIOR, 2014).

Nesse contexto, o presente artigo tem como objetivo analisar como a consolidação bancária pode ter afetado a oferta de crédito nos estados da Região Nordeste do Brasil, no período de 2002 a 2012, através de um modelo de dados em painel. O período escolhido se dar pela a disponibilidade de dados de todas as variáveis propostas neste estudo.

Essa é uma discussão ainda pouco explorada para a economia brasileira, tendo encontrado no atual estágio desta pesquisa apenas o trabalho de Freitas e Paula (2010) que se refere a concentração regional do credito e a consolidação bancária para os estados do Brasil e de Sorgato e Junior (2014) que explica porque a concentração bancária no Brasil favorece o vazamento de depósitos (transferência de recursos interbancários de uma região para outra) e a desigualdade financeira na Região Nordeste.

Este estudo se diferencia dos apresentados anteriormente por realizar uma análise regional, aplicada apenas para a Região Nordeste do Brasil, ou seja, irá contribuir para ampliar a literatura brasileira em relação à análise regional, que se refere à região Nordeste. Ainda, se diferencia pelo período de observações das variáveis a ser aplicada a analise, sendo 11 anos analisados (2002 a 2012) e também pela metodologia empírica que é pouco usada para explicar estudos relacionados a crédito.

Este artigo encontra-se estruturado de forma a comportar além desta introdução, uma segunda seção que traz as evidências empíricas sobre o tema. A terceira seção versa sobre a metodologia, incluindo subseções onde são apresentados a base de dados, o modelo econométrico e a análise descritiva. A quarta seção discute os resultados do modelo e, por fim, as considerações finais.

Grandes transformações no sistema bancário brasileiro ocorreram com a implementação do Plano Real em 1994, ao colocar em xeque a estrutura patrimonial e o padrão de rentabilidade característicos dos anos de alta inflação. A estrutura patrimonial refletia a multiplicação de bancos e filiais bancárias, de vez que os depósitos, mesmo quando remunerados, não ofereciam proteção perfeita contra a deterioração do poder de compra da moeda. Assim, vários bancos entraram em dificuldades com o advento da estabilidade (MAIA, 2003).

Amado (1998) afirma que a evolução do sistema financeiro tem importantes efeitos no papel que desempenha a nível regional, e que a passagem do sistema bancário através dos estágios de seu desenvolvimento tende a acentuar sua não neutralidade regional e os círculos viciosos que ele gera. Assim descreve cinco estágios do desenvolvimento bancário: 1) Os depósitos são elemento limitador do sistema, geram as reservas e o crédito, onde crédito é poupança. 2) Os depósitos são tratados como meios de pagamentos, passam a ser usados como moeda. 3) Existe a possibilidade de empréstimos entre bancos. 4) A autoridade monetária assume o papel de emprestador de última instância. 5) Os bancos estendem crédito e saem a procura de novos depósitos que equilibrem seus balanços (administração de passivos dos bancos).

A moeda e seu papel no desenvolvimento regional é pouco abordado nos estudos econômicos, onde as variáveis financeiras e monetárias são consideradas exógenas (BARRA E CROCCO, 2004; FREITAS E PAULA, 2010; LEVINO ET AL, 2013).

Nesse sentido, Barra e Crocco (2004), dizem que variáveis monetárias podem contribuir para a manutenção e ampliação de diferenças regionais, quando se adota uma abordagem na qual a moeda e os bancos são sempre não neutros para o desenvolvimento regional. A moeda tem sido considerada como o resultado da diferença entre regiões e não como a causa desta diferença.

De acordo com a abordagem pós-keynesiana, bancos são vistos como agentes ativos que administram dinamicamente os dois lados de seus balanços, significa que eles não tomam o seu passivo como dado, na medida em que procuram influenciar as preferências dos depositantes por meio do gerenciamento das obrigações e da introdução de inovações financeiras (PAULA, 2006).

Oreiro (2008) apresenta alguns pressupostos teóricos dos modelos analíticos da abordagem pós-keynesianos. Primeiro, o crescimento econômico de longo prazo é essencialmente endógeno. Segundo, A distribuição funcional da renda entre salários e lucros tem uma importância fundamental na determinação da taxa de crescimento econômico de longo prazo, devido aos efeitos que a mesma tem sobre a decisão de investimento em capital fixo. Terceiro, as economias de mercado são inerentemente instáveis. Quarto, a instabilidade resulta de uma interação complexa entre fatores reais e financeiros. Quinto, a instabilidade é limitada. Sexto, as relações comportamentais entre as variáveis econômicas são não-lineares. Sétimo, a presença de não-lineariedades permite a obtenção de múltiplas posições de equilíbrio para certos valores dos parâmetros estruturais da economia. Oitavo, existe problema da integração entre ciclo e tendência e por fim a moeda é não-neutra no longo prazo devido aos efeitos que variações da preferência pela liquidez e a forma de condução da política monetária tem sobre a decisão de composição de portfólio e a decisão de investimento em capital fixo.

Para Amado (1998), os pós-keynesianos atribui a moeda papel fundamental que está relacionado a concepção de economias monetárias de produção, Dessa forma, a moeda é considerada não-neutra. Levino (2013) procurou caracterizar o comportamento da população em relação à sua demanda por moeda, os resultados mostraram que a demanda por moeda varia de forma inversa ao nível de desenvolvimento de cada localidade, ou seja, a preferência pela liquidez tende a ser maior nos centros menos dinâmicos.

A incerteza afeta a preferência pela liquidez tanto dos bancos como do público em geral. O processo de incerteza que cerca as decisões dos agentes na economia tornam o processo de demanda por moeda mais racional, pois, em épocas de incertezas sobre o futuro dos mercados de bens, a moeda oferece a liquidez como prêmio e a estabilidade imediata de valor (LEVINO, 2013). Em termos regionais, a oferta de serviços bancários será maior quanto mais elevada for a confiança que os bancos depositam no desempenho futuro da economia da região e nos tomadores de empréstimo, e maior o conhecimento que têm em relação aos agentes, (FREITAS E PAULA, 2010).

A moeda torna-se não-neutra tanto no curto como no longo-prazo, pois ela pode afetar tanto o ritmo como a forma da acumulação de riqueza. (OREIRO, 2008)

Freitas e Paula (2010) quanto à oferta de crédito, é plausível supor que a rede bancária seja menos desenvolvida nas regiões de economia periférica, em função do menor nível de renda no espaço geográfico, do que se conclui que sua capacidade em ofertar crédito seja inferior a dos bancos dos centros econômicos. Barra e Crocco (2004) mostraram que o mercado não é capaz de equalizar a oferta de crédito entre regiões.

Os bancos atuando de forma diferenciada conforme a condição da região, centro ou periferia, sendo esta determinada fortemente pela preferência pela liquidez do sistema financeiro. Dado este comportamento, a disponibilidade de crédito por parte dos bancos, acaba influenciando no crescimento das regiões brasileiras (BARDEN, 2007).

Alguns estudos na literatura brasileira apresentam considerações importantes referentes ao comportamento do sistema bancário e distribuição e oferta de crédito como os trabalhos de Paula (2002), Arienti (2007), Almeida e Jayme Jr. (2008), Freitas e Paula (2010) e Pereira (2014).

Segundo Paula (2002) o processo de consolidação bancária pode ser entendido como o processo resultante de uma fusão ou de uma aquisição, seja dentro de um setor da indústria financeira, seja entre setores, que, em geral, reduz o número de instituições e aumenta o grau de concentração de mercado. Ainda, Pereira (2014) diz que a indústria bancária brasileira foi transformada nas últimas décadas em meio a um fenômeno conhecido como consolidação, marcada por uma concentração do mercado em poucas instituições.

O processo de consolidação bancária no Brasil, segundo Paula e Marques (2006), ocorreu por um conjunto de fatores que contribuíram para a reestruturação do setor bancário brasileiro como a estabilização de preços decorrente da implementação do Plano real, o programa de privatizações dos bancos estaduais, a abertura ao capital estrangeiro e a adequação dos bancos aos acordos da Basiléia. Apontam como possíveis causas da consolidação o desenvolvimento das tecnologias de informação e de telecomunicações; a desregulamentação dos mercados domésticos e a maior abertura para a competição estrangeira; e as mudanças no comportamento ou nas estratégicas corporativas dos bancos.

Almeida e Jayme Jr. (2008) apontam que quanto maior a razão populações/ramos, menor o estoque de crédito per capita como sendo uma das consequências negativas para a consolidação bancaria, ou melhor, a concentração regional de agências bancárias. A presença de agências bancárias e sedes nas regiões está positivamente relacionada com os empréstimos. Assim, a relocalização de filiais em regiões mais desenvolvidas do país, juntamente com a concentração regional das sedes bancárias, reduz o estoque de crédito per capita nas outras regiões.

Dentre esses estudos, destaca-se Amado (2006), no qual aponta que o processo de consolidação bancária no Brasil ocorreu em detrimento dos bancos que apresentavam atuação regional. Os bancos, com atuação mais regional, foram incorporados por bancos que tinham sua atuação mais restrita. Percebe-se uma tendência à ampliação das restrições de liquidez para as economias periféricas que levam à limitação de seu crescimento, acentuando as desigualdades regionais.

O processo de consolidação do setor bancário no Brasil parece ter uma relação muito forte com a teoria de economias centrais e periféricas. Os dados levantados corroboram com a hipótese de que o processo de consolidação do sistema bancário brasileiro vem ampliando, em vez de favorecer a redução das desigualdades entre os estados. (FREITAS E PAULA, 2010).

Almeida (2007) analisou o efeito da concentração bancária brasileiro sobre à concessão de crédito, no período de 1995 a 2004, por estimação de dados em painel. Os resultados demostram que o processo de consolidação do setor bancário brasileiro exerce impacto negativo sobre a concessão de crédito e, assim, prejudica, principalmente, as regiões menos desenvolvidas do país. Conclui-se, ainda que a presença de agências e sedes bancárias nas regiões está relacionada positivamente com o crédito, pois haverá mais distribuição e concessão de crédito. A relocalização das agências em regiões mais desenvolvidas no país, assim como a concentração regional de sedes bancárias, acarretam uma redução no estoque de crédito per capita das demais regiões, Percebe-se que essa relocalização mostra impacto superior ao processo de concentração de sedes bancárias.

Barden (2007) observa que parte do entrave do crescimento das regiões está na dinâmica monetária que se estabelece, na qual forma círculos viciosos, que acabam perpetuando uma dependência das regiões periféricas em relação as centrais, bem como, perpetuando elementos do sistema financeiro que impedem o crescimento. Se por um lado o público reage conforme a dinâmica regional, os bancos, por outro, reagem ao comportamento de época em relação às mudanças no cenário econômico de forma a garantirem a lucratividade.

Paula (2002) analisou algumas causas e consequências do processo de consolidação na instituição bancária, nos países da OCDE. E concluiu que existe fortes evidências de que está em curso um processo de consolidação bancária, que resulta do processo de desregulamentação financeira e das inovações tecnológicas, evidenciadas pela diminuição na quantidade de instituições bancárias.

Como busca-se analisar o efeito da consolidação bancaria sobre a oferta de credito nos estados nordestinos, para tanto, será utilizada as operações de crédito como proxy numa estimação de modelos de regressão com dados em painel [3], observa-se a mesma unidade de corte transversal ao longo do tempo, ou seja, é possível combinar dados de séries temporais (uma variável observada ao longo do tempo) e dados de corte transversal (uma ou mais variável observado no mesmo período de tempo). O modelo empírico apresentado nesta pesquisa é baseado no modelo adotado por Freitas e Paula (2010) e Almeida (2007).

O modelo geral de regressão em dados em painel, segundo Greene (2012) é:

![]()

Na equação acima há K regressores em Xit, não incluindo um termo constante. Onde Y é a variável dependente; X é a variável explicativa; β é um parâmetro; ε é o termo de erro; i representa a unidade de estudo (países, firmas); t representa o ano. A heterogeneidade, ou feito individual é z'ia, onde zi contém um termo constante e um conjunto de variáveis específicas individuais ou em grupo. Este efeito individual pode ser interpretado como efeito fixo ou efeito aleatório.

Sob o enfoque do pensamento pós-keynesiano da não neutralidade da moeda, a hipótese adotada é a de que o volume de crédito será resultado do nível de desenvolvimento econômico regional e da preferência pela liquidez dos agentes (TADA e ARAÚJO, 2011). Neste estudo a equação básica do modelo em dados em painel a ser aplicado será:

![]()

Na equação 02 a variável dependente é C que se refere à participação relativa do estado no crédito total concedido no nordeste, ou seja, as operações de crédito. Esta variável foi obtida nas Estatísticas Bancárias (ESTBAN) disponível no Sistema do Banco Central (SISBACEN) denominado operações de crédito, referente aos empréstimos concedidos. Identificadas como Conta/Verbete de nº 160 no banco de dados das Estatísticas Bancárias (ESTBAN), que trata da somatória de 13 contas/verbetes de nº 161, 162, 163, 164, 165, 166, 167, 169, 171, 172, 173, 174, 176. Essa série é composta pela somatória das contas: empréstimos e títulos descontados, financiamentos, financiamentos rurais à agricultura com custeio/investimento e comercialização, financiamentos rurais à pecuária com custeio/investimento e comercialização, financiamentos agroindustriais, financiamentos imobiliários, outras operações de crédito, outros créditos, créditos em liquidação, provisão para operações de crédito e operações especiais. Os dados foram sistematizados e calculados o valor médio do crédito nos doze meses de cada ano pesquisado em cada estado nordestino. Ainda, divide-se o crédito médio total de cada estado pelo crédito médio total concedido a Região Nordeste.

Destacam-se como variáveis independentes a variável PA que é razão entre a população e o número de agências. Onde os dados de população por estado foi obtido no IPEADATA. Já o total de agências por estado foi obtido no SISBACEN, na conta número de agências processadas, Logo, para construção da variável razão entre a população e o número de agências, divide-se a população total do estado pelo número total de agências processadas no estado.

Os dados para a variável D que se refere-se a participação relativa do estado nos depósitos totais foram obtidos nas Estatísticas Bancárias (ESTBAN) disponível no Sistema do Banco Central (SISBACEN) denominado saldo de depósitos, os dados são disponibilizados mensalmente e por municípios. É composto pela somatória das contas: depósitos à vista dos governos, depósitos à vista do setor privado, depósitos de poupança e depósitos interfinanceiros. Essa somatória é composta das contas/verbetes de nº 400, 410, 420 e 430 no banco de dados das Estatísticas Bancárias (ESTBAN). Os dados foram sistematizados e calculados o valor médio do saldo de depósitos nos doze meses de cada ano pesquisado em cada estado nordestino, Ainda, divide-se o depósito médio total de cada estado pelo deposito médio total do Nordeste.

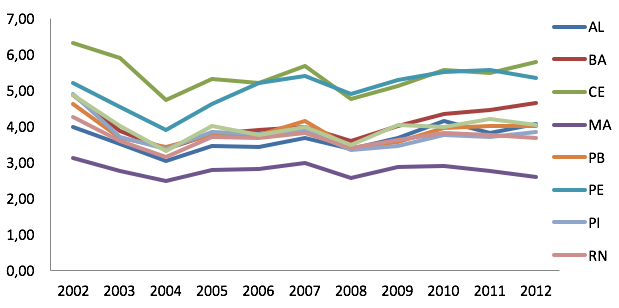

Para o cálculo do índice de preferência pela liquidez, da variável IPL, será aplicado o mesmo método usado pelo Laboratório de Estudos em Moeda e Território (LEMTe) do Centro de Desenvolvimento e Planejamento Regional da Universidade Federal de Minas Gerais, com o intuito de avaliar os impactos dos fatores monetários sobre o crédito regional, calculou-se um Índice de Preferência pela Liquidez dos Bancos (PPLB) a partir das contas do ativo e passivo do sistema financeiro, apresentado por Freitas e Paula (2010). Espera-se que quanto maior o IPL, maior será a preferência pela liquidez dos bancos, dessa forma, os bancos estarão emprestando menos e ficando com ativos mas líquidos. Com os dados de depósito e empréstimos chega-se a uma proxy de preferência por liquidez dos bancos que serve para medir o comportamento dos bancos em relação à alocação de seus ativos de curto e longo prazos em diferente cenários econômicos. O calculo é realizado pela seguinte equação:

A variável IF refere-se a participação relativa do estado na atividade de intermediação financeira, será uma proxy para representar um indicador de concentração geográfica da atividade financeira. Os dados são valores absolutos da atividade de intermediação financeira no Valor Adicionado Bruto, obtidos em Contas Regionais do Brasil, publicado e disponibilizadas pelo IBGE.

Ambas as variáveis, dependente e independente, foram transformadas em logaritmo natural, ou seja, foram logaritmizadas de forma a reduzir o desvio padrão dos coeficientes, homogeneizando as unidades, mas também para facilitar a análise dos coeficientes obtidos no modelo. Dessa forma, os valores dos coeficientes representam as elasticidades do modelo.

Para este estudo foram utilizados dados referentes ao período de 2002 a 2012 para os 09 estados da Região Nordeste do Brasil, como Alagoas, Bahia, Ceará, Maranhão, Paraíba, Pernambuco, Piauí, Rio Grande do Norte e Sergipe. Para cada variável citada acima será utilizada fontes de dados diferentes e tratadas pelos autores, como descrito adiante.

O Quadro 01 abaixo apresenta uma descrição das variáveis, mostra a relação esperada e o que se espera de cada uma delas, e alguns aspectos importantes para descreve-las. Para as variáveis D e IF espera-se valores positivos, já para PA e IPL espera-se valores negativos. Na teoria pós-keynesiana, espera-se uma relação positiva do PIB e uma relação negativa entre a preferência pela liquidez dos bancos e a concessão de crédito na região.

Quadro 01: Descrição de variáveis

Variáveis |

Descrição |

Relação esperada |

Motivo |

Importante |

PA População/ agência |

Razão entre a população e o número de agências, reflete o acesso aos serviços bancários, |

Negativa |

Espera-se que valores maiores (menores) dessa razão pior o acesso da população do estado no total de crédito concedido na região. |

Um maior (menor) acesso da população local ao atendimento bancário facilite (dificulte) a concessão de crédito na região. |

D Depósito |

Participação relativa do estado nos depósitos totais |

Positiva |

Espera-se que o aumento na participação relativa dos depósitos seja acompanhado por um aumento na oferta de crédito nos estados. |

Existe uma relação positiva entre o percentual de depósitos e a participação do estado no crédito concedido total. |

IPL Índice |

Índice de preferência pela liquidez dos bancos |

Negativa |

Espera-se que quanto maior a preferência pela liquidez bancária nos estados, menor a oferta de crédito. |

O índice interfere na disposição dos bancos em emprestar recursos aos tomadores. |

IF Indicador de intermediação financeira |

Participação relativa do estado na atividade de intermediação financeira |

Positiva |

Espera-se que a oferta crédito seja maior (menor) em função do crescimento (diminuição) relativo da atividade financeira, ou seja, do aprofundamento da atividade financeira no estado. |

Grandes centros urbanos tendem a sediar grandes bancos e concentrar serviços financeiros. Nesse sentido o crédito tende a se direcionar para regiões centralizadas. |

Fonte: Elaboração própria, a partir de informações fornecidas pela literatura.

Nesta seção serão apresentados os resultados obtidos das estimações de dados em painel com o intuito de analisar como a consolidação bancária pode ter afetado a oferta de crédito nos estados da Região Nordeste do Brasil, no período de 2002 a 2012. A estimação de dados em painel foi estruturada agrupando-se os cross sections, de forma a captar a variação dos efeitos das variáveis explicativas entre os estados ao longo da série histórica.

Um aspecto importante nesta análise de dados em painel é saber que o modelo é balanceado, ou seja, cada unidade (sujeito) de corte transversal tem o mesmo número de observações. Já o modelo não balanceado é quando cada unidade (sujeito) tiver um número diferente de observações. A análise a ser utilizada nesta pesquisa está fundamentada em equações que serão estimadas através da utilização de um extenso painel de dados oriundos de diversas fontes de pesquisas para o período compreendido entre os anos de 2002 a 2012, permitindo, assim, a realização de um acompanhamento longitudinal da oferta de crédito nos estados nordestinos ao longo do tempo.

O banco é uma firma que possui expectativas e motivações próprias, seu comportamento tem impacto decisivo sobre as condições de financiamento da economia e, consequentemente, sobre o nível de gastos dos agentes, afetando, assim, as variáveis reais da economia, como produto e emprego (PAULA, 1999).

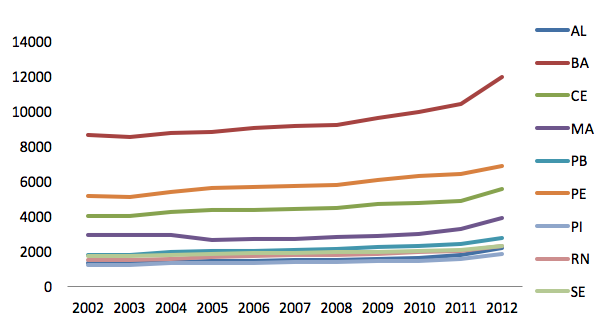

No nordeste brasileiro o número de instituições bancária tem um comportamento muito parecido. No período analisado, entre 2002 e 2012, percebe-se que o estado da Bahia apresenta uma concentração de instituições financeiras maior em relação aos demais Estados, seguido por Pernambuco e Ceará, como pode ser verificado na Figura 01. A partir de 2010, percebe-se uma expansão crescente em todos os estados. Pode-se concluir que Estados mais desenvolvidos aumentaram proporcionalmente o número de agências em detrimentos dos mais atrasados.

Isso condiz com o descrito por Freitas e Paula (2010) que diz que o recente crescimento do número de agências bancárias no país, o sistema bancário brasileiro parece atuar de forma diferenciada no espaço, comportamento este que reforça as desigualdades regionais.

Figura 01: Número de agências bancária por estado nordestino no período de 2002 a 2012.

Fonte: Elaboração própria.

Segundo Freitas e Paula (2010) o processo de consolidação do setor bancário no Brasil parece ter uma relação muito forte com a teoria de economias centrais e periféricas. Há uma atuação bancária concentradora, privilegiando a intermediação financeira em localidades mais ricas. A Figura 02 mostra a participação relativa dos estados nordestinos na atividade de intermediação financeira, com significativo destaque para o Ceará e Pernambuco, em relação dos demais Estados.

Figura 02: Participação dos Estados do Nordeste na intermediação financeira.

Fonte: Elaboração própria.

A literatura brasileira apresenta que as firmas localizadas próximas aos grandes centros têm posição privilegiada na obtenção de crédito e a serviços bancários mais diversificados. Nesse sentido pode se perceber que CE e PE são centros econômicos na região nordeste e assim eles tendem a se desenvolver mais. Nos anos recentes o estado de Pernambuco tem mostrado o índice do produto interno bruto maior do que o índice nacional.

O Apêndice 01 apresenta um resumo das estatísticas descritivas do crédito e das variáveis explicativas de acordo com a terminologia do quadro 02. Observa-se que o painel é fortemente balanceado, pois para cada variável de corte transversal possui o mesmo de número de observações. O painel possui 99 observações, provenientes de 09 estados em 11 anos (período de 2002 a 2012). O que chama atenção é a razão população e agencia PA, pois possui, em média, cerca de 1651 pessoas para cada agencia, ou seja mede a presença bancaria em relação ao tamanho da população. Como a variável crédito reflete a participação relativa do estado no crédito total concedido no nordeste percebe-se que no período de 2002 a 2012 a participação mínima de um estado em relação ao total concedido para a região nordeste é de 53%. Esta variável é representada por valores médios, assim podemos concluir que os estados conseguem ter uma participação média de 96% no total de empréstimos concedidos.

Na análise para dados em painel foi estimado dois modelos. Primeiro para efeitos fixos e em seguida para efeitos aleatórios. Utilizou-se o teste de Hausman para verificar qual dos efeitos torna-se mais apropriado para o modelo proposto, como apresenta o Apêndice 03. Outros testes também foram verificados para confirmar a utilização do modelo de efeitos aleatórios como o teste de Breusch-Pagan: Multiplicador Lagrangiano para efeitos aleatórios, portanto, o teste sugere que rejeita-se a hipótese nula e conclui-se que os efeitos aleatórios são mais apropriados, logo existe evidências significativas entre os estados. Já o teste Wooldridge para autocorrelação em dados em painel significa que ao nível de 1% de significância, pode-se aceitar a hipótese nula de ausência de autocorreção de primeira ordem. Ambos os testes podem ser verificados no Apêndice 04.

A hipótese nula do teste de Hausman é que existe diferença não sistemática entre os coeficientes. O teste foi estimado em 1,47, valor inferior ao valor crítico na tabela qui-quadrado (que é de 9,48) com 4 graus de liberdade e uma probabilidade de 5%, o p-valor é de 0,8313. Tal resultado não significativo denota que os erros do modelo são não correlacionados e se deve não rejeitar a hipótese nula, de que o efeito aleatório é mais consistente, significa que Efeitos Fixos e Efeitos Aleatórios são similares, para esta pesquisa caracteriza um bom resultado. Sabendo que os resultados obtidos apontaram para a não rejeição da hipótese nula de diferença não sistemática entre os coeficientes estimados pelos dois métodos, neste caso, a literatura sugere a adoção do método dos Mínimos Quadrados Generalizados (GLS) ou efeitos aleatórios, que é mais indicado. Sendo assim, os resultados obtidos no modelo com efeitos fixos, como mostra o Apêndice 02, foram desconsiderados e a análise será realizada a partir dos resultados alcançados pela regressão de dados em painel com efeitos aleatórios apresentados na Tabela 01.

Tabela 01: Regressão de Dados em Painel com Efeitos Aleatórios

Variável Dependente: lnC |

||||||

Método: Mínimos Quadrados Generalizados (GLS) - Efeitos Aleatórios |

||||||

Número de Observações: 99 |

||||||

Variável de Agrupamento: Estado |

||||||

Número de Grupos: 09 |

||||||

R-squared |

||||||

Within: |

0,2692 |

Corr (u_i, X) = 0 (assumed) |

||||

Between: |

0,7234 |

Wald chi2 (4) = 46,78 |

||||

Overall: |

0,6896 |

Prob > chi2 = 0,0000 |

||||

Variável |

Coeficiente |

Erro Padrão |

z |

P>|z| |

Intervalo de Confiança (95%) |

|

lnPA |

0,3014934 |

0,104175 |

2,89 |

0,004 |

0,09731 |

0,50567 |

lnD |

0,4115393 |

0,06577 |

6,26 |

0,000 |

0,28263 |

0,54045 |

lnIPL |

-0,084239 |

0,032018 |

-2,63 |

0,009 |

-0,147 |

-0,0215 |

lnIF |

0,1055581 |

0,067239 |

1,57 |

0,116 |

-0,0262 |

0,23734 |

_cons |

-1,970281 |

0,824877 |

-2,39 |

0,017 |

-3,587 |

-0,3536 |

Sigma_u = 0,1569288 |

||||||

Sigma_e = 0,06053359 |

||||||

Rho = 0,87047753 (fraction of variance due to u_i) |

||||||

Fonte: Elaboração própria.

Em relação à Tabela 01, observa-se que os sinais dos coeficientes corroboram com a teoria econômica ou com a relação esperada das variáveis, exceto a variável lnPA que apresentou coeficiente com sinal positivo. Os coeficiente as variáveis lnD e lnIF apresentaram sinais positivos e a variável lnIPL apresentou coeficiente com sinal negativo como se esperava.

A partir da regressão em dados de painel fica evidente a relação fortemente positiva entre a menor (maior) presença de agências na unidade da federação e a menor (maior) disponibilidade de crédito na mesma.

Constata-se na literatura que índices de preferência pela liquidez maiores refletem-se negativamente sobre a participação do estado no crédito. Desse modo, um aumento de 1% no índice de preferência pela liquidez bancária diminui em 8% a participação do estado no total no crédito total concedido. De acordo com o enfoque de impacto regional da moeda, espera-se que a preferência pela liquidez dos bancos interfira em sua predisposição a emprestar e seja determinante na oferta de crédito.

Esse valor reduzido da preferencia da liquidez indica que os bancos preferem preservar a flexibilidade para maximizar a liquidez do seu ativo do que satisfazer os compromissos de empréstimo.

Diferentemente do que vem sendo mostrado pela literatura brasileira a razão entre população e o número de agência apresentou-se positiva. Verifica-se que um aumento de 1% na razão população/agência aumenta em 30% a participação do estado no crédito, evidenciando a importância do acesso da população aos serviços bancárias via agências, incluindo o serviço de oferta de crédito. Isso, provavelmente tenha ocorrido pelo aumento de números de agências bancárias nos últimos anos na Região Nordeste.

Dentre as demais variáveis pode se perceber que a variável depósito apresentou-se estatisticamente significativa ao nível de 1% de significância, de forma que sua variação positiva em 1% proporcionaria aumento do volume de crédito em 41%. Com um aumento nos depósitos haverá uma maior disponibilidade de recursos para empréstimos, dessa forma os estados terão chance de ser um pouco mais desenvolvido.

Por fim, a variável intermediação financeira apresentou a relação esperada, positivamente relacionada ao volume de crédito, porém é única variável que se mostrou estatisticamente insignificante. Isso mostra que os serviços bancários interferem na relação de concessão de credito.

Nesta pesquisa, busca-se analisar como a consolidação bancária pode ter afetado a oferta de crédito nos estados da Região Nordeste do Brasil, ou de outra forma busca-se avaliar a questão da distribuição de crédito bancário nos estados da Região Nordeste. A teoria pós-keynesiana constata que a relação entre desenvolvimento do sistema financeiro e crescimento econômico é bastante estreita. Do ponto de vista dos efeitos sobre a atividade econômica das regiões, moeda e bancos não são neutros inclusive no que se refere a sua disponibilidade para as diferenças regionais e até mesmo quanto à ampliação delas.

O que cabe à análise econométrica apresenta relação existente entre as variáveis discutidas quanto à oferta de crédito regional. Utilizando dados em painel, o modelo trabalha com a média dos dados anuais para os 09 estados da Região Nordeste no período de 2002 a 2012. O modelo analisou a relação existente entre o volume de operações de crédito (variável dependente) com a razão população e número de agência, depósitos, preferência pela liquidez dos bancos e intermediação financeira (variáveis explicativas).

Nesse caso, pode-se concluir que na região nordeste a relação população e agências bancária possuem uma relação positiva, isso demonstra que a presença bancária na região corrobora para aumentos nas concessões de crédito.

Há uma relação positiva encontrada entre a variável participação relativa do estado na atividade de intermediação financeira e a variável participação relativa do estado no crédito total e lembrando que a independente trata-se de uma proxy da concentração geográfica da atividade bancária, logo, essa relação direta das variáveis aponta desdobramentos dos efeitos de uma concentração da atividade financeira sobre regionais. Enquanto que Sorgato e Junior (2014) mostram existe concentração de sistema bancário no Brasil acentuada após a implantação do Plano Real, que amplia as desigualdades de acesso a financiamento e de alavancagem de crédito entre as regiões menos desenvolvidas (Nordeste) e as mais desenvolvidas (Sudeste). Nessa pesquisa, pode-se considerar que entre os estados da região Nordeste existe uma certa "desconcentração" geográfica das atividade financeiras entre os estados nordestinos.

Quanto a variável depósito apresentou sinal positivo, visto que uma variação positiva nos volume de depósitos resultaria no aumento do crédito bancário (que demonstra melhores condições na conta de passivos dos balanços bancários e uma menor preferência pela liquidez dos agentes). Também se verificou a relação negativa entre a variação da preferência pela liquidez dos bancos e a variação no volume de crédito bancário dos estados nordestinos, dessa forma, o estado de expectativas do setor bancário e seu nível de preferência pela liquidez se tornam fatores-chave para a oferta de crédito e o desenvolvimento local. Os resultados obtidos apresentam indícios a favor de que o processo de reestruturação bancária teve efeito negativo sobre a disponibilidade de crédito, assim como os fatores monetários (preferencia pela liquidez bancaria).

Segundo Freitas e Paula (2010) com base na teoria pós-keynesiano, pode-se conceber que o processo de consolidação bancária pelo qual vem passado o setor bancário brasileiro, independentemente de suas causas, vem afetando negativamente o crédito e consequentemente o próprio crescimento da economia.

Em contraparte, o processo de consolidação bancaria não vem afetando negativamente o crédito nos estados do Nordeste. Nos últimos anos a região apresentou crescimento econômico maior que a do Brasil. E essa relação não negativa pode ter corroborado para tal crescimento.

No relatório recentemente elaborado para o IPEA, de Mora (2015) consta-se que houve um expressivo aumento do crédito no governo Lula, com um aumento de 26 p.p. do PIB, em dezembro de 2002, para 45 p.p. do PIB, em dezembro de 2010. A elevação das operações de crédito implicou a amplificação da capacidade de gasto tanto das pessoas físicas quanto das jurídicas. A expansão do crédito deveu-se a uma série de fatores, tanto de ordem institucional quanto associado a questões conjunturais. Em um primeiro momento, estes fatores afetaram a oferta de crédito pelos bancos e criaram as condições necessárias para que o sistema financeiro respondesse à crescente demanda por crédito. Em um segundo momento, os bancos públicos sustentaram o processo de expansão do crédito em curso e participaram ativamente do esforço federal para debelar os efeitos do agravamento à crise econômica internacional sobre a economia brasileira.

ALMEIDA, Daniel B. de Castro. JAYME JR., Frederico G. (2008); "Bank consolidation and credit concentration in Brazil (1995-2004)", Cepal Review 95, p 155-171.

ALMEIDA, D. B. D. C. (2007); "Bancos e concentração do crédito no Brasil: 1995-2004", Cedeplar. Belo Horizonte/MG. UFMG.

AMADO, A. M. (1998); "Moeda, financiamento, sistema financeiro e trajetórias de desenvolvimento regional desigual: A perspectiva pós-keynesiana", Revista de Economia Política. Vol. 18. nº 1 (69).

ARIENTI. Patrícia F. F. (2007); "Reestruturação e consolidação do sistema bancário privado brasileiro", Ensaios FEE, Porto Alegre, v. 28, n. 2, p. 577-600.

BARDEN, Júlia Elisabete. (2007); "Desenvolvimento regional sob o enfoque pós-keynesiano", Est. CEPE. Santa Cruz do Sul. n.25. p 21-35.

BARRA, Claudio; CROCCO, Marco. (2004); "Moeda e Espaço no Brasil:um estudo de áreas selecionadas". Revista de Economia Política. vol. 24. nº 3 (95).

CAVALCANTE, L. R. (2006); "Sistema Financeiro no Brasil: aspectos regionais'. XI Encontro Nacional de Economia Política, Vitória (ES). Anais.

FÁVERO, Luiz Paulo...[et al.]. (2014); "Métodos Quantitativos com stata: procedimentos. rotinas e análise de resultados". 1ed. Rio de Janeiro. Elsevier.

FREITAS, Ana Paula Gonçalves de; PAULA, Luiz Fernando Rodrigues de. (2010); "Concentração Regional do Crédito e Consolidação Bancária no Brasil: Uma Análise Pós-Real". Revista Economia.

GREENE, William H. (2012); "Econometric Analysis". 7th ed.

GUJARATI, Damodar N. PORTER, Dawn C. (2011); "Econometria Básica". 5ed. Porto Alegre. AMGH.

LEVINO, Natallya Almeida; LAGES, André Maia Gomes; JORGE, Marco Antonio, (2013); "Demanda por moeda nos estados brasileiros: uma análise pós-keynesiana em painel". Ensaios FEE. Porto Alegre. v. 34. n. 1. p. 225-252.

MAIA, Geraldo Villar Sampaio. (2004); "Reestruturação Bancária no Brasil: O Caso do Proer". Banco Central do Brasil. Notas técnicas.

MARQUES, Luís David. (2000); "Modelos Dinâmicos com Dados em Painel: revisão de literatura".

MORA, Mônica. (2015); "A evolução do crédito no Brasil entre 2003 e 2010. Texto para discussão", Instituto de Pesquisa Econômica Aplicada (IPEA). Rio de Janeiro.

OREIRO, José Luís. (2008); "Economia Pós-Keynesiana: Origem, Programa de Pesquisa, Questões Resolvidas e Desenvolvimentos Futuros", ANPEC.

PAULA, Luiz Fernando de. (2006); "Bancos e crédito: a abordagem pós-keynesiana de preferência pela liquidez", Revista de Economia. v. 32. n. 2. Editora UFPR, p. 81-93.

PAULA. Luiz Fernando Rodrigues de. (2002); "Consolidação bancária: tendências recentes nos países desenvolvidos e na União Européia", Ensaios FEE. Porto Alegre. v. 23. n. 2. p. 731-760.

PAULA, Luiz Fernando de. (1999); "Dinâmica da Firma Bancária: uma Abordagem Não-convencional", RBE, Rio de Janeiro, 53, p 323-356 .

PAULA, Luiz Fernando Rodrigues de. MARQUES, Maria Beatriz L. (2006); "Tendências recentes da consolidação bancária no Brasil", Revista Análise Econômica. Porto Alegre. ano 24. n. 45. p. 235-263.

PEREIRA, Alexandre Giacomoni Viana. (2014); "Consolidação bancária e a performance dos bancos pequenos no Brasil". Dissertação. Fundação Getúlio Vargas. Escola de Economia de São Paulo. 62f.

SORGATO, Lucas André Ajala. JUNIOR, Reynaldo Rubem Ferreira. (2014); "Desigualdade financeira regional: vazamento de depósitos no nordeste brasileiro". Rev. Econ. NE, Fortaleza, v. 45, n. 2, p. 17-31.

TADA, George. ARAÚJO, Eliane. (2011); "Crédito, moeda e desenvolvimento regional à luz da teoria pós-keynesiana da não-neutralidade da moeda". XIV Encontro de Economia da Região Sul – ANPEC SUL.

Variável |

Média |

Desvio Padrão |

Mínimo |

Máximo |

Obs. |

|

C |

Overall Between Within |

0,9694238 |

0,2458523 0,2490108 0,069028 |

0,532475 0,6116868 0,7574248 |

1,580696 1,446655 1,167366 |

N = 99 n = 09 T = 11 |

PA |

Overall Between Within |

1651,518 |

349,1704 342,2313 127,0174 |

886,0398 970,64 1178,768 |

2270,989 2075,427 1880,383 |

N = 99 n = 09 T = 11 |

D |

Overall Between Within |

0,9624645 |

0,4119493 0,4203486 0,1050673 |

0,490323 0,5295249 0,6516332 |

2,149275 1,850128 1,261311 |

N = 99 n = 09 T = 11 |

IPL |

Overall Between Within |

0,4581809 |

0,1337246 0,0747358 0,1134318 |

0,218284 0,3460904 0,220462 |

0,751757 0,5711119 0,6905543 |

N = 99 n = 09 T = 11 |

IF |

Overall Between Within |

0,0404284

|

0,0083477 0,0078656 0,0037589 |

0,025003 0,0279407 0,0290574 |

0,063385 0,0545416 0,051648 |

N = 99 n = 09 T = 11 |

Fonte: Elaboração própria

----

Variável Dependente: lnC |

||||||

Método: Regressão com Efeitos Fixos (Within) |

||||||

Número de Observações: 99 |

||||||

Variável de Agrupamento: Estado |

||||||

Número de Grupos: 09 |

||||||

R-squared |

||||||

Within: |

0,2704 |

F(4,86) = 7,97 |

||||

Between: |

0,7064 |

Corr(u_i, Xb) = 0,3422 |

||||

Overall: |

0,6739 |

Prob > F = 0,0000 |

||||

Variável |

Coeficiente |

Erro Padrão |

z |

P>|z| |

Intervalo de Confiança (95%) |

|

lnPA |

0,3189383 |

0,116423 |

2,74 |

0,007 |

0,0875 |

0,55038 |

lnD |

0,3814885 |

0,073699 |

5,18 |

0,000 |

0,23498 |

0,528 |

lnIPL |

-0,085218 |

0,034131 |

-2,50 |

0,014 |

-0,1531 |

-0,0174 |

lnIF |

0,0882842 |

0,069364 |

1,27 |

0,207 |

-0,0496 |

0,22618 |

_cons |

-2,159114 |

0,917944 |

-2,35 |

0,021 |

-3,9839 |

-0,3343 |

Sigma_u = 0,14743122 |

||||||

Sigma_e = 0,06053359 |

||||||

Rho = 0,85573721 (fraction of variance due to u_i) |

||||||

Teste F que todos u_i=0: F(8, 86) = 47,82 |

Prob > F = 0,0000 |

|||||

Fonte: Elaboração própria

---

Variável |

(b) |

(B) |

(b-B) |

sqrt (diag(V_b-V_B)) |

Coeficiente Efeito Fixo |

Coeficiente Efeitos Aleatório |

Diference |

S.E. |

|

lnPA |

0,3189383 |

0,3014934 |

0,0174449 |

0,0519802 |

lnD |

0,3814885 |

0,4115393 |

-0,030051 |

0,0332544 |

lnIPL |

-0,085218 |

-0,084239 |

-0,000979 |

0,0118225 |

lnIF |

0,0882842 |

0,1055581 |

-0,017274 |

0,0170367 |

b = consistente sob Ho e Ha; obtido a partir de xtreg |

||||

B = inconsistente sob Ha, eficiente sob Ho; obtido a partir de xtreg |

||||

Test: Ho: diferença não sistemáticos dos coeficientes |

||||

Chi2(4) = (b-B)'[(V_b-V_B)^(-1)](b-B) = 1,47 |

||||

Prob>chi2 = 0,8313 |

||||

Fonte: Elaboração própria

----

|

|

||||||||||||||||||||||||||||||||||

1. Mestranda em economia, Universidade Federal de Pernambuco, PPGECON/CAA, Brasil. E-mail: gescilenebarbosa@gmail.com

Cassio da Nobrega BESARRIA

2. Dr. e Profº em economia, Universidade Federal de Pernambuco, PPGECON/CAA, Brasil. E-mail: cassiodanobrega@yahoo.com.br

3. Dados em painel também chamado de dados empilhados, combinação de séries temporais e dados de corte transversal, painel de microdados, dados longitudinais, analise histórica de eventos e analise de corte.